做好保險金管理 讓你的保險更保險

隨著社會變遷,為提供下一代穩定保障,許多人透過保險規劃進行資產傳承。然而,如何妥善管理保險金,避免消費習慣不佳揮霍保險金或落入詐騙陷阱,成為傳承規劃的關鍵課題。新光人壽建議,利用保險金分期給付或保險金信託的方式,做好保險金管理,讓你的保險更保險。

近年來,壽險保單成為資產傳承的重要工具之一。然而,身故保險金若採用一次性給付的方式,可能會發生保險金被受益人揮霍殆盡,或因理財觀念薄弱而陷入經濟困境。尤其當受益人為未成年子女時,保險金恐有遭挪用的風險,甚至引發家庭糾紛。因此,預先規劃保險金管理機制至關重要,目前有兩種方式可供選擇:

1. 保險金分期給付:由保險公司根據保戶投保時的選擇,依分期給付比例及約定期間給付保險金,例如一次給付及分期給付比例各為 50%,約定給付期間 10 年,算是具有類信託的機制,但無法像信託般依據用途設定或特殊管理。

2. 保險金信託:當保險受益人領取保險金時,該金額會由保險公司轉交至銀行,並根據預先設立的信託契約進行管理。銀行按照合約設定的條件,分期或指定用途支付給受益人。此種方式由專業機構管理,有效控制資金使用,保障資金安全。

保險金分期給付與保險金信託各有千秋,不過,保險金信託需要支付額外的費用,如簽約費和信託管理費,通常依據信託金額的大小計算,比較適合資產規模較大或資產配置需求較複雜的家庭。

保險金分期給付則無需支付額外費用,也不用與保險公司另簽契約,只要投保時選擇具有分期給付機制的保單,並且在要保書上約定分期定期保險金給付比例及給付期間即可,操作簡便,很適合一般家庭。因此,若不需要複雜資金管理者,可以首選提供保險金分期定期給付機制的保單。

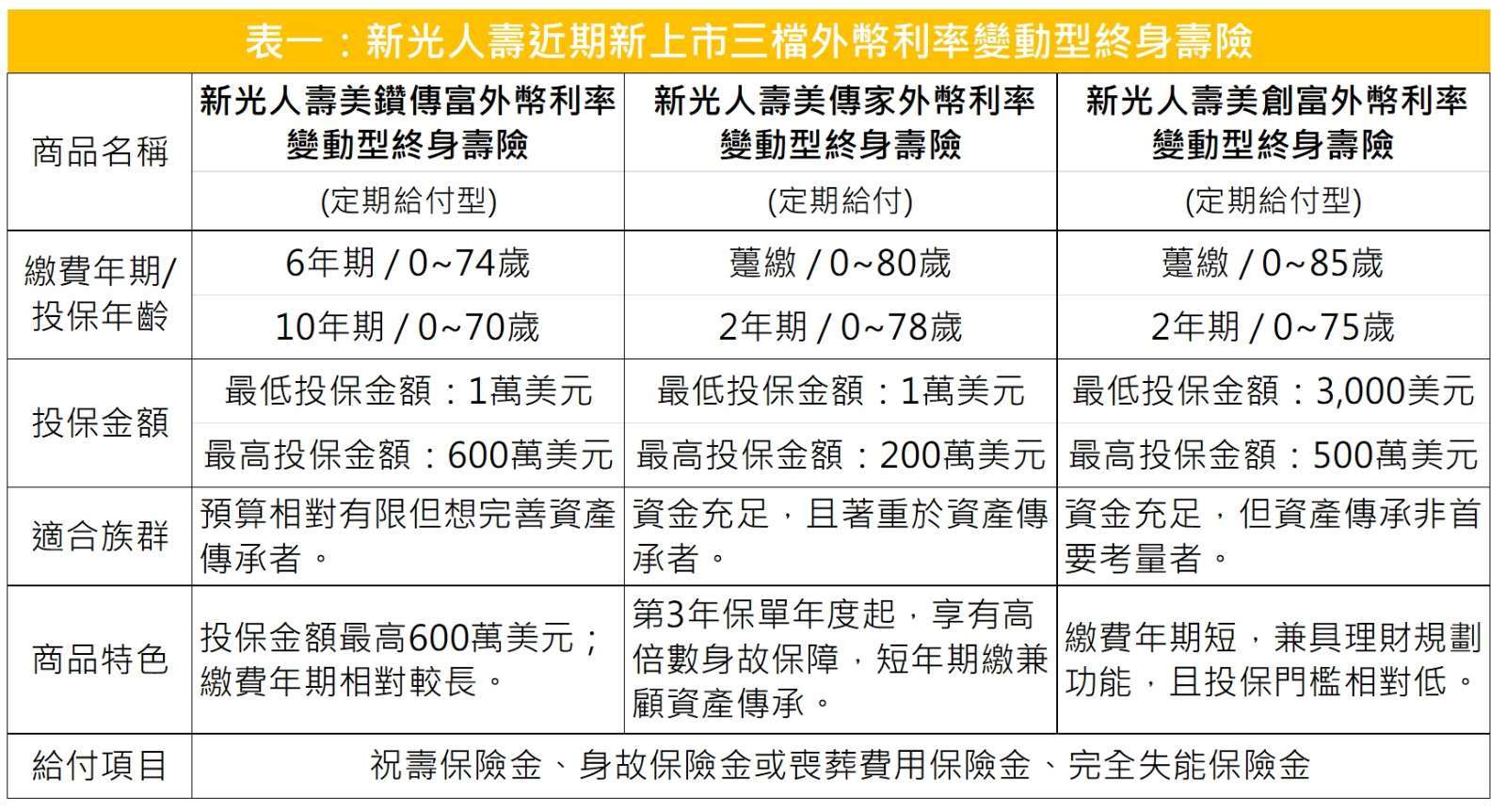

以新光人壽新上市的三張利變型保單來說(詳表一),均提供祝壽保險金、身故(完全失能)保險金等保障,保戶可依據需求選擇約定分期最短 5 年,最長 30 年的分期定期保險金給付期間,讓受益人在一定年限內,每年可以領取一定數額的保險金,既能保障日常生活所需,又能減少支應信託費及手續費的成本。

此外,保戶也可以約定部分比例的理賠金額一次給付,作為應急費用,餘額則分期給付,作為子女的教育或生活費。值得注意的是,保險金開始分期給付前,保戶有權調整受益人、給付比例及給付年期,但已於分期定期保險金給付期間,要保人即不得變更或終止分期定期給付的約定,也不能再透過該保單辦理保單借款。

保單規劃之際,預先做好保險金管理,將有助於確保資產傳承的穩定性。無論是採行分期給付的靈活運用方式,或委由保險金信託予以專業管理,各有其優點和適用情境。對於家庭資產規模相對較小或需求較為簡單者,分期給付便能滿足基本保障之需;倘若家庭資產規模較為龐大,則可透過信託機制規劃獲得更為完善的風險控管。妥善運用這兩種工具,能夠在保護資產的同時,也守護下一代的未來。