【晨星】月報

整體基金市場表現概述

10 月份,全球金融市場受到多重因素影響,整體市場情緒偏向謹慎,股債市普遍面臨拉回整理的壓力,主要影響因素包括第三季企業財報陸續公布,雖然部分科技巨頭業績亮眼,但企業整體獲利成長動能出現減弱跡象。另外,隨著美國大選日期逼近,政治不確定性升高,加上美國經濟表現尚屬穩健,投資人調降對於聯準會 (FED) 降息幅度的預期,都令市場觀望情緒升高。美國股市方面,市場在 10 月份走勢疲軟,主要受制於科技股的表現不佳,以及投資人對美國總統大選結果不確定性的擔憂,主要股指全面收黑,中止連續 5 個月的上漲走勢。歐洲股市受到美股跌勢拖累,出現一年多以來最差的單月表現,多家歐洲企業公布的第三季財報不如預期,打擊市場對歐洲經濟前景的信心,而北韓軍隊支援俄羅斯與烏克蘭對抗的消息,也讓投資人感到憂慮。亞洲股市跌多漲少,僅台灣股市表現尚可,除了受到外部環境影響外,美元的反彈也讓區域市場面臨外資出走壓力。同時,中國雖推出振興措施,刺激陸港股市短期間的大幅飆升,但走勢最終也難以持續下去。債券市場方面,10 月份的表現同樣令人失望,美國公債殖利率出現上升趨勢,反映投資人對於 FED 未來的降息路徑出現疑慮,且在美元強勢上漲下,非美元計價的債券出現了較大幅度的虧損。

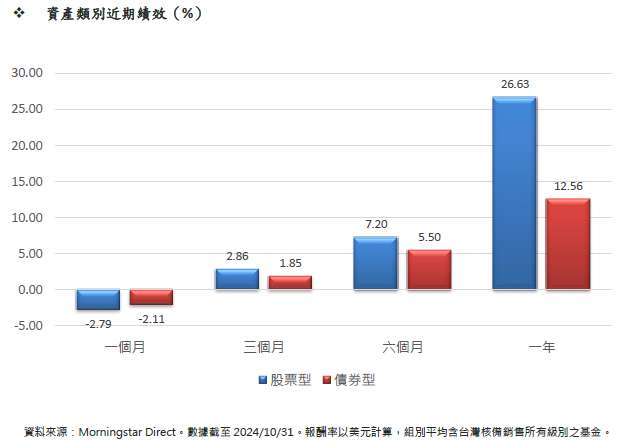

整體而言,台灣核備銷售的股票型基金在 10 月份的美元平均報酬率為 - 2.79%,而債券型基金的美元平均報酬率則是 - 2.11%。

美國股票

美股在 10 月份出現拉回整理,投資人主要關注企業發布的財報成績,以及美國總統大選的相關訊息,加上主要大型科技公司的財報內容良莠不一,且兩黨總統候選人的聲勢僵持不下,這些都增添了市場的觀望氣氛。另外,雖然 FED 在 10 月份並未召開決策會議,但由於近期經濟數據表現相對穩健,且通膨壓力仍存,投資人開始懷疑 FED 可能暫緩降息步調,因而也打壓了市場的風險情緒,主要股價指數在 10 月份全面收黑,終結過去 5 個月的連漲走勢。其中,道瓊工業指數與標普 500 指數 10 月份分別下跌 1.34%、0.99%,而 NASDAQ 指數則是小幅下挫 0.52%。值得一提的是,市場的顯著下跌主要是發生在 10 月份最後一個交易日,也反映出投資人對於即將到來的總統大選與 FED 決策會議結果感到不安,因而選擇在最後一天減碼作為因應。

在經濟指標方面,10 月初公布的美國 9 月非農就業人口增加 25.4 萬人,創下今年 3 月以來的最大單月增幅,同時間失業率也從 8 月的 4.2% 下降至 4.1%。另外,9 月薪資也加速成長,平均每小時薪資年增 4.0%,增幅創下 5 月以來新高,緩解了先前外界對於就業市場景氣可能惡化的擔憂。此外,供應商管理協會 (ISM) 發布的採購經理人指數則是呈現兩極化發展,其中 9 月 ISM 製造業指數持平在 47.2,連續第 6 個月呈現景氣萎縮狀態,不過同時間服務業指數則是由前一個月的 51.5 攀升至 54.9,寫下 2023 年 2 月以來最快的擴張速度,由於美國經濟總體產值有高達 7 成都是由服務業貢獻,以上數據反映美國經濟景氣軟著陸機率提高,降低了 FED 積極降息的急迫性。

除了經濟數據外,10 月份進入企業公布第三季財報的旺季,相關訊息也成為投資人關注的主要焦點。截至 11 月 1 日為止,已有 7 成的標普 500 指數成分股公布最新財報,其中 52% 營收優於預期,平均成長 5.1%,75% 企業獲利優於預期,平均成長 8.33%,整體而言表現尚屬穩健,但成長動能略有降溫跡象。主要科技公司財報消息好壞參半,Google 母公司 Alphabet 宣布其 YouTube 廣告、Google 雲端營收均優於預期,亞馬遜則是針對未來一季的營收與獲利發布樂觀預期,不過英特爾公布第三季每股獲利低於市場預期,臉書母公司 Meta 則是宣布在 AI 領域進行大規模投資,並上修 2024 全年資本支出,但該項投資的成效遭到市場質疑。

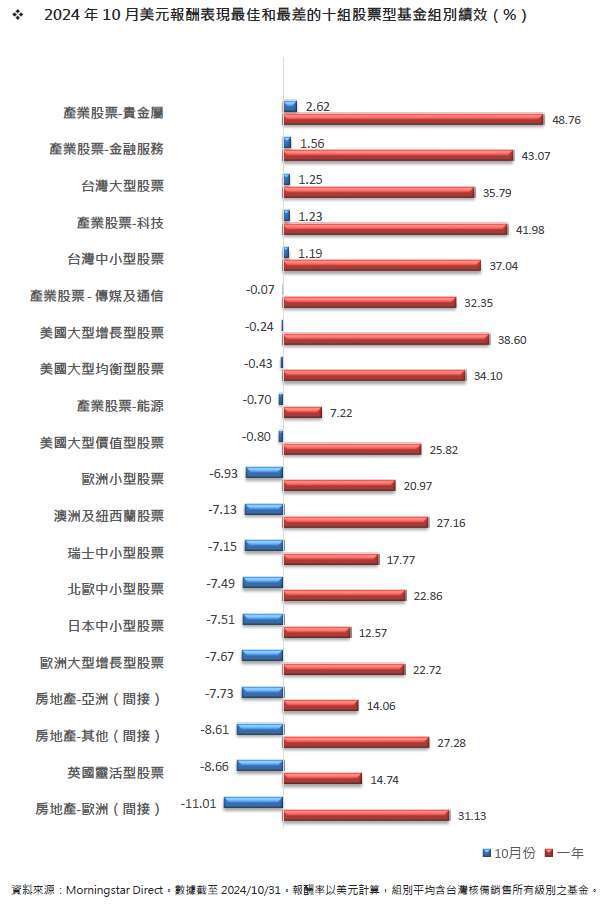

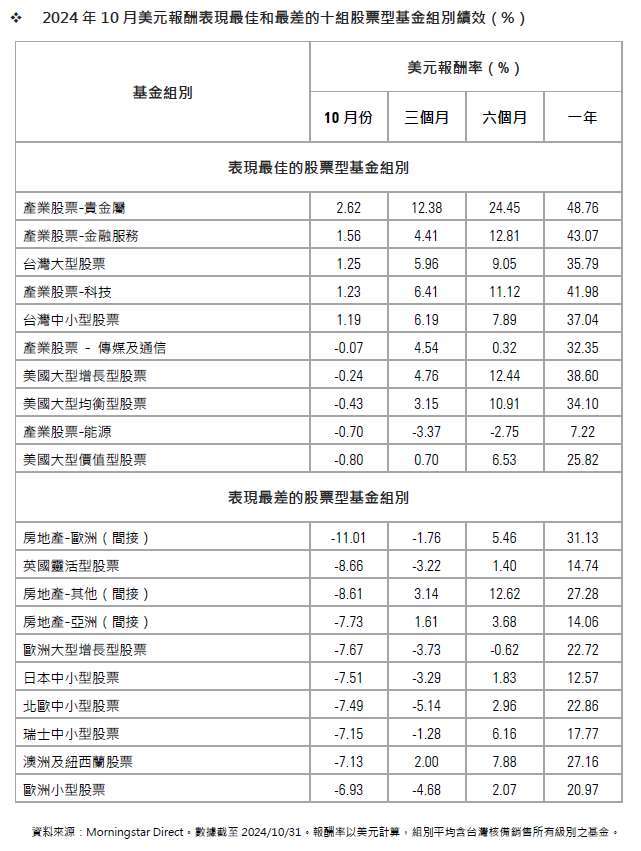

就基金組別的表現來看,美國一般股票型基金在 10 月份的平均報酬率介於 - 0.24%~-1.49% 之間,大型股與中小型股表現分歧,其中美國大型增長型股票基金與大型均衡型股票基金的跌幅相對較為溫和,而對於利率變動較為敏感的中小型股票走勢呈現落後,使得美國中型股票基金與美國小型股票基金的表現相對不佳。

而在產業型基金組別的部份,由於俄烏戰爭與以色列與伊朗之間的衝突等地緣政治緊張局勢影響,加上美國總統大選帶來的不確定性,黃金價格在市場資金避險需求升高下表現不俗,逼近每盎司 2,800 美元的歷史新高,帶動貴金屬基金在 10 月份上漲 2.62%,在所有產業型基金當中績效居冠。此外,隨著共和黨總統候選人川普聲勢回升,且 FED 大幅降息的可能性下降,有利於金融服務業的表現,推升金融服務基金在 10 月份的平均報酬來到 1.56%,績效僅次於貴金屬基金。而表現不佳的產業類型方面,受到民主黨候選人賀錦麗勝選機率下滑影響,投資人對於民主黨政策受惠者如替代能源、環保等行業的前景感到擔憂,包括替代能源基金、水資源基金、環境生態基金在 10 月份分別虧損了 5.27%、5.02% 與 4.39%,成為績效表現墊底的產業型基金。

歐洲股票

10 月份,歐洲股市整體表現較為疲軟,主要受到多重因素的影響,包括多家歐洲企業公布的第三季財報不如預期,特別是銀行和科技等行業,因而打擊了投資人對歐洲經濟前景的信心,地緣政治方面,俄烏衝突持續,加上美中緊張局勢,也使得歐洲經濟面臨更大的不確定性。另外,歐洲地區的通膨壓力有所升溫,雖然歐洲央行 (ECB) 已三度降息,但對於未來通膨走勢的疑慮仍影響了投資人的風險偏好。整體而言,泛歐 STOXX 600 指數在 10 月份創下 2023 年以來最大單月跌幅,歐洲三大市場當中,德國 DAX 30 指數與法國 CAC 40 指數在 10 月份分別下跌 1.28%、3.74%,英國股市的跌幅也來到 1.54%。

從經濟指標來看, 10 月份歐元區綜合採購經理人指數 (PMI) 由 9 月份的 49.6 微升至 49.7,為連續第 2 個月呈現萎縮狀態,雖然製造業 PMI 有所回升,但仍是連續 19 個月落在景氣榮枯線下方,而服務業 PMI 擴張速度則是下滑 8 個月以來最低水平,且兩大核心經濟體德國與法國的綜合 PMI 也分別呈現連續 4 個月與 2 個月萎縮。整體而言,歐洲地區的景氣擴張步調仍然緩慢且不穩,使得 ECB 的貨幣政策主軸有逐漸從控制通膨轉向刺激經濟的跡象。

在 10 月份的例行決策會議上,ECB 做出連續第三次的降息決定,將基準利率調降一碼至 3.25%,並同時預期歐洲通膨將比原先預期更快回到 2% 的官方目標水平。消息指出,有多位決策官員在會議上發言主張 ECB 應該放棄維持緊縮政策的承諾,ECB 總裁拉加德在會後記者會上也表示壓低通膨的進展有所提前,然而根據最新通膨指標顯示,歐元區 10 月份消費者物價調和指數年增率再度由前一個月的 1.7% 升至 2.0%,剔除食品和能源的核心通膨年增率也微升至 2.7%,有可能讓 ECB 未來的降息步調轉趨謹慎。

觀察歐洲基金組別的績效,區域型歐股基金以美元計算的 10 月份平均報酬率落在 - 5.14%~-7.67% 的範圍,不分類型普遍表現不佳,其中以歐洲靈活型股票基金的虧損幅度相對最少,損失最大的則是歐洲大型增長型股票基金,受到美元匯價強勁升值的影響,上述組別虧損幅度大約有 2%~3% 是來自匯兌因素。在單一國家基金組別部份,基本上 10 月份都是呈現虧損局面,其中以英國靈活型股票基金的美元平均損失來到 8.66%,績效表現最差,而義大利股票基金以美元計算的平均虧損幅度為 3.01%,若以原幣計算下跌幅度僅 0.75%,表現相對抗跌。

亞洲股票

亞洲市場 10 月份走勢呈現分化,僅少數市場能維持上漲。除了受到歐美股市回跌及地緣政治局勢的影響外,美元自低點大幅反彈,帶動外資熱錢再度流出新興市場,也讓多數本地市場失去資金動能的支持。根據倫敦證交所集團 (LSEG) 數據顯示,外資在 10 月份於亞洲地區共拋售 153.8 億美元,創下 2022 年 6 月以來最大單月賣出規模紀錄。以個別市場來看,台灣加權股價指數在 10 月份上漲 2.68%,在亞洲地區表現一枝獨秀,主因重量級權值股—台積電法說會釋出樂觀財測,激勵市場資金流向 AI 相關供應鏈個股,而外資於 10 月份也淨流入台股約 12 億美元,為亞洲地區少數仍能吸引外資買超的市場。

另一方面,9 月份因中國政府推出一系列大規模刺激措施而大幅飆升的中港股市,隨著中國十一國慶長假結束後,由於官方並未進一步提供更多實質性的利多政策,市場湧現短線獲利了結的賣壓,滬深 300 指數在 10 月份下滑 3.16%,香港恆生指數亦下跌 3.86%。

就亞洲股票型基金組別的績效來看,10 月份以美元計算的平均報酬率介於負 3.03%~負 5.38% 之間,其中以大中華股票基金的跌幅較為溫和,主要是受益於台灣股市的逆勢上漲,績效墊底的則是太平洋區不包括日本股票基金。在單一國家或市場的部份,台灣大型股票基金與台灣中小型股票基金在 10 月份的美元平均報酬率分別來到 1.25%、1.19%,成為唯二帶給投資人獲利的亞洲單一國家股票基金組別。至於績效最差的則是日本中小型股票基金與日本靈活市值股票基金,10 月份以美元計算平均虧損了 7.51% 與 6.65%,但其中約有 3%~4% 都是來自日圓貶值產生的匯兌損失。

債券市場

10 月份,全球債市表現疲軟,主因歐美國家經濟數據與通膨指標不利於央行採取更加積極的降息行動,投資人預期歐美央行未來在降息步調上將更為謹慎,因而推升公債殖利率向上反彈,帶動美國 10 年期公債殖利率由 9 月底的 3.75% 大幅攀升至 10 月底的 4.30%,單月上揚 55 個基點,創下 2022 年 9 月以來的最大升幅。除了美國公債外,德國 10 年期公債殖利率在 10 月份亦從 2.12% 上漲至 2.38%,日本 10 年期公債殖利率也從 0.87% 回升至 0.94%。受到公債殖利率大幅反彈,市場瀰漫保守投資情緒下,其餘類型債券資產的表現也受到拖累,其中又以受到美元升值影響較為顯著的新興市場債券表現較為弱勢,另外強勢美元也讓那些非美元計價的債券面臨到較大的匯率風險。

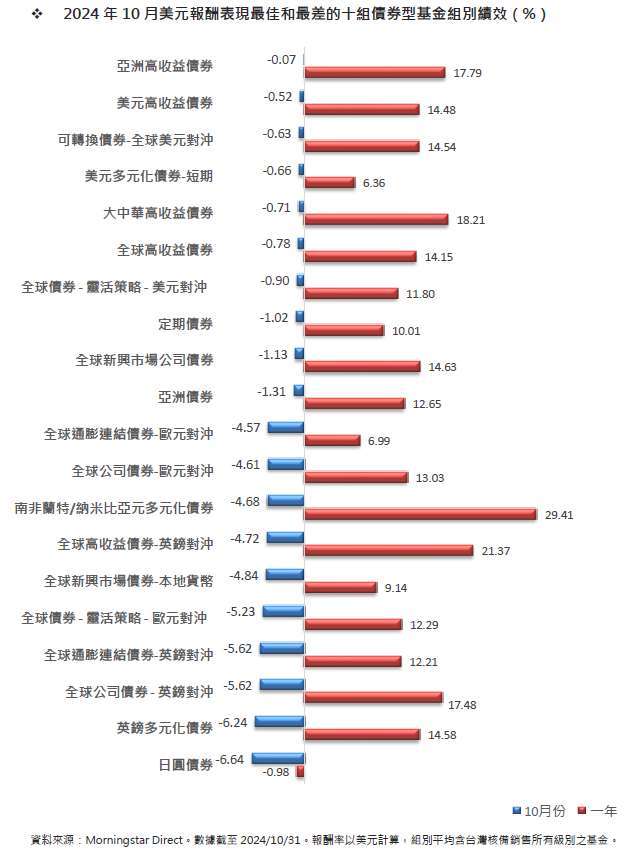

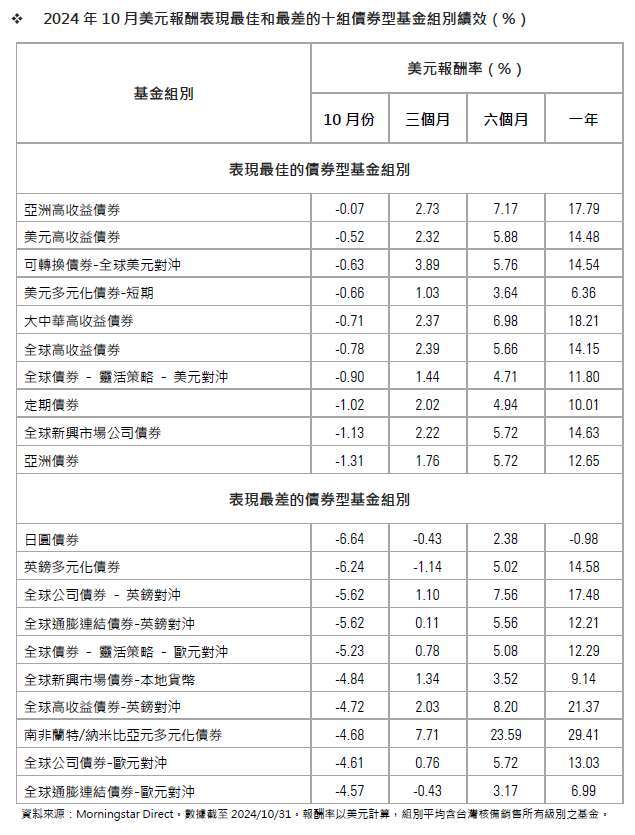

觀察不同類型債券基金在 10 月份的績效,在不考慮匯率因素下,高收益債券基金以原幣計算的 10 月份平均報酬率介於 - 0.59%~0.66% 之間,在所有類型的債券基金當中績效最佳,其中又以亞洲高收益債券基金與大中華高收益債券基金表現較為突出,反映投資人預期中國政府推出的刺激政策可望降低中國房地產行業的違約風險。另一方面,可轉換債券基金在 10 月份以原幣計算的平均報酬率落在 - 0.63%%~-1.22% 的範圍,虧損幅度亦較為溫和,主因可轉債的價格受到隱含選擇權價值的變動影響較大,觀察美國主要股價指數在 10 月份的跌幅多半落在 1% 以下,因而也讓可轉債價格的跌幅受到限制。

在績效相對落後的債券基金方面,如同前面所提,美元的大幅反彈對新興市場債券的價格帶來顯著壓力,新興市場債券基金以原幣計算的 10 月份平均報酬率落在 - 0.59%%~-4.51% 的範圍,其中全球新興市場債券 - 本地貨幣基金更是在所有債券基金類型當中表現墊底。此外,非美元計價債券在 10 月份受到美元升值的影響,以美元計算的績效均面臨到額外的匯兌損失,像是日圓債券基金在 10 月份以美元計算的平均虧損幅度便高達 6.64%,較原幣計算時多出了 2.61%。

©2024 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純 屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相 關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任 何投資產品。