比特幣若真在美國境內挖礦 特高壓變壓器將成為川普概念股

文.洪寶山

馬斯克並不是在川普遇刺後才表態支持川普,早在川普因激動言論影響民眾衝進國會山莊,川普的推特帳號被封鎖,當時霸氣的馬斯克就砸錢買下推特,獨資持有推特,並且恢復川普的帳號。

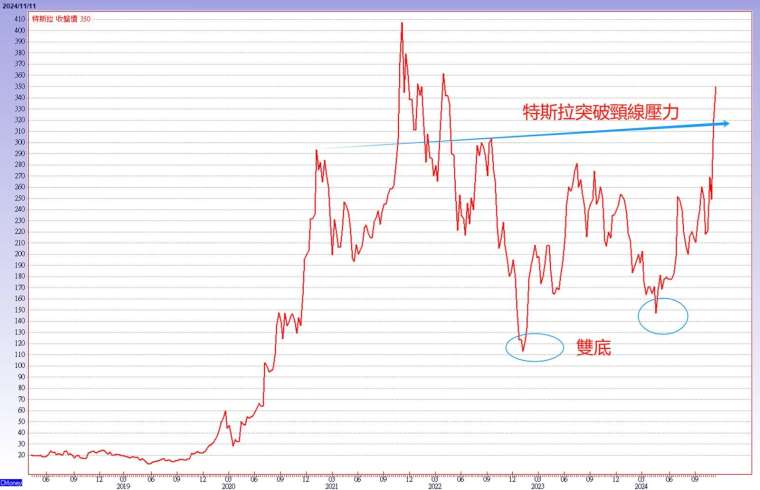

特斯拉第三季財報優於預期

如今,川普當選使得 all in 梭哈的馬斯克被認為是大贏家之一,特斯拉股價在 11 月 6 日收漲 14.75%,11 月 7-11 日再漲 21.53%,一掃十月初的自動駕駛展示會的不如預期利空,隨著第三季財報優於市場預期,再到紅色浪潮的慶祝行情,270 美元以下的底部型態完整,後續就看馬斯克拿到多少政治資源。

一般媒體評論大多認為,川普當選將對中國祭出高關稅,對中國經濟不利,此外科技限制也會持續,簡單說,專家評論的觀點是「川普當選,中國難過」,甚至有媒體整理了川普與習近平過往針鋒相對的言論,認為中國剉著等。

筆者認為市場可能有誤解,沒錯,川普在 2018 年發動了美中貿易戰,持續約兩年的威脅、關稅和談判,最終在 2020 年 1 月 15 日簽署美中首階段貿易協議,中國承諾兩年內將美國農產品和製成品、能源和服務的購買規模,在 2017 年的基礎上增加二千億美元,其中 2020 年就將買進 1590 億美元,以試圖縮小與美國之間的貿易失衡。

美元指數漲 美債殖利率升

相信這段歷史大家還有印象,但有誰能夠提出證據,中國按照契約精神落實了這項承諾了呢?光是談判就花了兩年,美國就重蹈了國共會戰期間的邊打邊談的陷阱,等到 2020 年一月簽署了協議,1 月 22 日就傳出 COVID-19 新冠病毒導致武漢封城了,後來全球政府的全力防疫、對抗經濟衰退,中國有沒有落實購買農產品的貿易協議,已經沒人追究了。

美中貿易戰 1.0 版雖然川普對中國施加高關稅,但在 2022 年動態清零政策落實前,看不出高關稅對於中國經濟造成明顯的衰退影響。反倒是 2021 年華爾街就喊出通膨復活的警語,後來聯準會以通膨暫時論誤判局勢,造成 2022 年六月美國的通膨率飆升到 9.1%,雖然聯準會難辭其咎,但疫情造成的供應鏈瓶頸,以及對中國施加高關稅,終端產品賣到美國,也是美國高通膨的原因之一。

近期美元指數飆漲,十年期美債殖利率突破 4.4%,反映川普重返白宮後的降稅、擴張型財政政策,以及對世界各國提高 10% 關稅等政見影響性。但有趣的是,人民幣雖然貶值到 7.2 元兌一美元,上證指數卻在上周四 (11 月 7 日) 累積 6% 漲幅,絲毫不受川普當選影響,反倒像是利空出盡般的上漲,怎麼回事呢?

川普對中扮黑臉 馬斯克檯面下搭橋樑

中央社引述具中國官方背景的微信公眾號「牛彈琴」11 月 7 日發文分析,中國應如何應對川普重返白宮,包括尊重他、加強博弈及作最壞打算,並稱中美有結構性矛盾,「但有的時候,商人總還有得談,政客很多沒法談,錢能解決的事情,總不是大事情。」

好了,從這角度再回頭看馬斯克扮演的角色,親中是外界對馬斯克的刻板印象,去年 5 月 30 日私人飛機降落在北京,短短一天內,中國外交部、工信部和商務部三位部長會見了馬斯克。換言之,檯面上有川普扮黑臉,馬斯克成了檯面下溝通的管道,而且馬斯克在中國有龐大的事業,多少對中國友善些。

川普「可交易」特性 有漏洞可鑽

釐清了這關鍵,再回頭看滬深股市的半導體族群在拜登執政時期陷入空頭行情,結果近期牛氣沖天,類股指數即將創波段新高,反而覺得是為川普演出慶祝行情,慶祝什麼呢?慶祝川普的「台灣偷走晶片生意」論,意思是在美國優先的背景下,重振英特爾雄風才是要事,這點從 11 月 6 日的台積電 ADR 盤中跌 - 3% 多,英特爾漲 + 7.4% 可窺出端倪。

至於限制中國科技發展,這點川普也不是沒做過,華為、中興通訊等列入貿易黑名單,但就像最近爆出白手套替華為下單給台積電事件,上有政策、下有對策,這種警察抓小偷的遊戲,總是會有漏洞可鑽。

再說中國願意出高價挖角台灣的半導體工程師也不是秘密,現在連台灣的護理師也招手,所以也不只中國,相信全世界都準備針對川普「可交易」的特性下手,台灣也不例外,這也是為什麼 11 月 7 日台股的台積電收盤不受 ADR 下跌的拖累漲 + 0.47%,因為錢能解決的事都不是事。

看好台灣在 AI 界的關鍵地位 卻不能忽視川普風險

外資著眼於川普的保護費利空,一股勁的加碼台指期空單,11 月 11 日再加碼 5732 口台指期未平倉空單,累積達 51698 口台指期未平倉空單,以 23440 點計算,其合約價值相當於 2423.6 億元的股票市值,統計 10 月 17 日到 11 月 11 日為止,外資在集中市場共買超 505.33 億元,倉位明顯不對稱。

於是查了前十大期貨大額交易人的倉位,特定法人持有 20728 口台指期空單未平倉,相當於 971.72 億元股票市值,雖然跟 505.33 億元有些落差,但不至於太離譜,因為避險單不一定要 1:1,可視為真外資是看好台灣在 AI 界的關鍵地位,但卻又不得不正視川普風險。

AI 資金中心 + 比特幣挖礦 特高壓變壓器概念股聚焦

川普本次競選時承諾要讓美國成為「地球的加密貨幣首都」,比特幣從 11 月 5 日的 69357.74 美元漲到 11 月 11 日的 88770 美元,累積 27.98% 漲幅。此外,還堅持所有比特幣都必須在美國境內挖掘,比特幣採礦商 MARA Holdings, Inc. 自 11 月 5 日以來,短短五個交易日股價已暴衝超過六成。

如果川普落實這項競選政見的話,那麼 AI 資金中心加上比特幣挖礦,估計美國的電力網會加速更換,特高壓變壓器概念股可能有機會搭上川普當選受惠股行列。截至今年中為止,華城外銷北美的變壓器比重已經達到約四成左右,預期 2025 年的外銷比重就會達到五成。

今年前三季毛利率節節攀升

在 2012 年到 2021 年的毛利率高點大多處在 15~17% 之間,2022 年突破 20%,2023 年進一步拉升到 31.18%,2024 年第一季 34.3%、第二季 36.19%、第三季 36.62%,毛利率節節攀升,前三季稅後 EPS 9.48 元,接近去年稅後 EPS 9.87 元。

去年營收 138.9974 億元,如果以全年累計營收年增率 50% 估算,今年營收約 208.4961 億元,換言之,第四季營收約為 78.0939 億元,季增率約為 39.15%。假設毛利率 37%、稅後淨利率 21%,則第四季稅後 EPS 約 5.71 元,全年稅後 EPS 約 15.19 元 (略高於本土法人預估的 15.04 元),以 11 月 12 日收盤價 667 元計算,本益比約 43.91 倍。

本土法人預估 2025 年稅後 EPS 約 19.57 元,這是以營收年增率 26.06%、毛利率 36.18%、稅後淨利率 30.12% 做假設基礎所計算的結果,則明年本益比約 34 倍,看起來不是很貴。

來源:《理財周刊》1264 期

更多精彩內容請至 《理財周刊》