從許多數據來看,市場都經歷了一段「咆哮的 20 年代」 - 擁有五年全球股票市場指數強勁績效、技術突破以及優於預期的美國經濟成長表現。時序逐漸邁入 2025 年,瑞銀投資總監辦公室檢視了將影響這個十年期間內下個階段情境的幾個關鍵發展趨勢,包括美國政治環境變動、變革式創新以及利率調降。

台北,2024 年 11 月 22 日 - 自 2020 年代開始迄今,全球股票市場上漲了約 50%、名目國民生產毛額(GDP)成長超過 30%,美國企業獲利則呈現接近翻倍的成長。而這些成果都是在面臨前所未有的全球性封鎖、東歐與中東戰爭爆發、及幾十年來最大幅度的升息與通貨膨脹率上揚等挑戰所達成的。瑞銀全球財富管理投資總監辦公室(CIO)在《2025 年度展望》中,分享了投資人在邁向 20 年代後半階段時所應注意的各項發展。

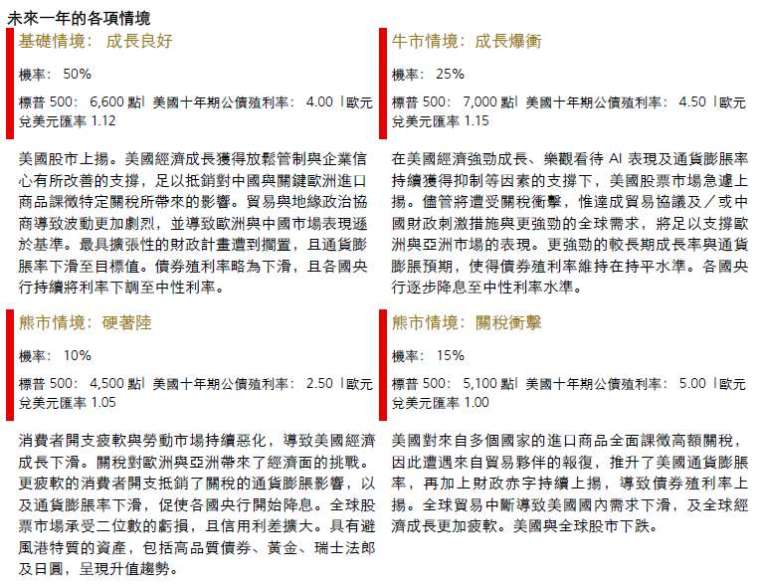

隨著川普當選總統,美國經濟與地緣政治環境可能開始產生變化。關稅尤其可能中斷貿易、減少美國國內需求以及推升通貨膨脹。關稅衝擊可能會觸發停滯性通膨的下行情境,但與各貿易夥伴之間的協商或國內的法律挑戰,可能會降低其範圍與影響。而減稅與放鬆管制等措施,可能會支撐更正向的市場環境。在此基礎下,CIO 認為標普 500 可能會在 2025 年底以前達到 6,600 點,主要來自美國經濟穩健成長、利率下調及人工智慧(AI)技術發展等因素的支撐。

其他國家方面,在亞洲,中國成長可能趨緩,被動式的財政刺激措施,不太可能完全抵銷關稅與結構性挑戰的衝擊,印度則預期將持續創造更強勁的成長績效。歐洲方面,各國的成長趨勢可能不盡相同且力道已有所減弱,惟若薪資成長趨勢持續且利率調降,應能有所改善。西班牙、英國與瑞士的表現較佳,成長率超過 1%,德國、法國與義大利的成長趨勢則較為緩和,約為 1%。

《2025 年度展望》報告強調了於來年應注意的下列投資看法:

● 為更低利率環境作好準備:在央行將進一步降息的情況下,現金報酬率將會持續縮減,而投資級債券則可提供具吸引力的殖利率與資本利得潛能,美元總預期報酬率落在中等個位數區間。

● 股市發展可期:2025 年股票市場應可進一步上揚。美國是我們看好的市場,而分散投資亞洲除日本以外市場應可運用亞洲區的上行潛能同時作好風險管理。歐洲方面,歐元區中小市值股票與瑞士高品質配息股票較具投資吸引力。

● 轉換型創新機會:人工智慧與能源及資源,是股票市場的兩大投資機會,擁有提供顯著且持續獲利成長的潛能,因此可為此等領域的投資人賺取長期卓越報酬。

● 美元區間操作:在各項短期正面驅動因素(包括美國勞動市場與關稅)及較長期不利因素(包括價格過高)的交互影響下,美元表現可能因此受到影響。投資人應運用美元走強的機會減持美元部位。

● 看好黃金表現:利率調降、地緣政治風險持續以及美國國債疑慮等因素,在 2025 年應可持續支撐黃金的表現。黃銅與其他過渡金屬亦可能擁有長期投資機會,主因發電、儲存與電力傳輸的需求與投資都持續增加。

● 不動產機會到來:住宅與商用不動產投資展望明朗。在供給受限且需求持續上揚的情況下,物流、資料中心與集合住宅等產業都將具有投資機會。

展望更遠的未來,債務(debt)、去全球化(deglobalization)、人口結構(demographics)、去碳化(decarbonization)與數位化(digitalization)等 5D,依然是未來幾年內推升市場與經濟的關鍵因素,因此為投資人同時帶來了機會與風險。這些因素整體應可帶來更高的成長,譬如受到人工智慧(可能是本世紀最具影響力的創新因素)、通貨膨脹率上揚(因去全球化貿易數量增加)及能源價格上揚(因去碳化活動所影響)等因素所推動。

瑞銀財富管理全球首席投資總監 Mark Haefele 表示:

「美國大選的結果依然是市場關注的焦點,稅率調降與放鬆管制的可能性,對在穩健成長與人工智慧投資持續基礎上所打造的正向「咆哮的 20 年代」市場環境,將可帶來助益。不過去全球化、債務與人口結構等因素,尤其意味著我們必須為來年的各種可能結果作好準備。」