隨著川普再次當選美國總統,投資者的目光重新聚焦於美國小型股市場,預計川普的美國優先及減稅措施將持續嘉惠小型股。此外,美國經濟數據強勁且正逢降息循環,有助於減輕多數小型股的浮動利率債務壓力。

富蘭克林證券投顧表示,與大型股相比,小型股通常更專注於國內市場,使它們能夠更直接地受惠於美國經濟成長,較少受到戰爭及貿易保護主義的影響,甚至川普提倡的「美國製造」政策都成為小型股的優勢。而且,由於過去受到聯準會大幅升息所衝擊,導致小型股的基期較低,市場分析師亦普遍認為未來小型股的獲利成長潛力高於大型股。

富蘭克林證券投顧表示,研究小型股和大型股的分析師人數差異顯著,專門研究小型股的分析師平均人數不到大型股的 1/3,較容易造成資訊不對稱的現象,但這也意味著市場上存在許多潛力尚未被充分發掘的小型企業。此外,分析師對小型股的財報預估往往比大型股更分歧,而進一步創造獲得超額報酬的潛在機會。由於小型股的研究覆蓋較少,主動式基金經理人可以通過深入分析和研究,發現那些被市場忽視但具有成長潛力的公司,從而在投資組合中獲得更高的報酬。

富蘭克林坦伯頓集團旗下美盛銳思美國小型公司機會基金經理人吉姆.斯托菲爾 (Jim Stoeffel) 表示,無論哪個政黨勝出,小型股在選舉後的表現通常優於大型股,這顯示基本面考量比政治結果更為關鍵,一旦選舉結果塵埃落定,投資者會感受到未來的走向比投票前更加明確。此外,人工智慧也將繼續推動對半導體製造、實體基礎建設以及資料中心能源解決方案的需求,這些都需要小型企業的積極參與。

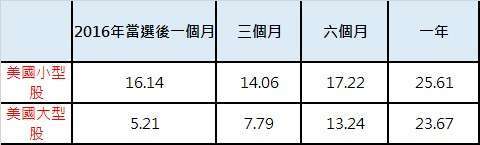

富蘭克林證券投顧表示,美國歷次選舉都能激勵小型股的表現,這次也不例外,這主要是因為新上任的總統通常會提出刺激經濟的相關政策,而與景氣連動性高的小型股往往率先反應,回顧 2016 年川普首次當選美國總統後的期間,美國小型股的表現也同樣優於大型股,因此建議投資人盡早布局,把握本次川普當選後帶來的投資機會。