OPEC + 決定延長石油減產協議,雖然有助於穩定供應,但需求增長放緩,尤其在中國與新興市場,將對油價構成壓力。而地緣政治風險也讓市場增添變數,歐盟對俄羅斯的制裁以及美國可能加強的限制,恐將加重供應風險,為油價提供支撐。因此,短期內市場將在供應風險、需求疲軟和地緣政治因素的交織影響下持續拉鋸。

OPEC + 延長減產協議 應對油市挑戰

為應對全球原油需求疲軟與非 OPEC 國家競爭加劇,OPEC + 於 12 月部長級會議決定延長現行減產措施。根據先前減產計畫,OPEC + 全體成員國自願減產 200 萬桶 / 日,其中八大核心成員國在第一階段自願減產 165 萬桶 / 日,第二階段則減產 220 萬桶 / 日。

根據新決議,200 萬桶 / 日及 165 萬桶 / 日的減產均延長一年,至 2026 年底;220 萬桶 / 日的減產則延長則延長三個月,至明年 3 月,從 4 月起,OPEC + 計劃逐步增產,並於 2026 年 9 月完成調整。

此次延長減產決定顯示,儘管油價曾在 2022 年突破每桶 100 美元,並在 2024 年回落至 70-80 美元區間,全球油市仍面臨不穩定因素。OPEC + 強調,控制產量對於穩定市場至關重要。然而,國際能源署 (IEA) 指出,儘管減產可減少供應過剩,但非 OPEC 國家的供應增長和 OPEC + 內部的過度生產,仍可能使 2025 年油市維持供應過剩。

IEA 排除了 OPEC + 增產的可能,預測明年全球將出現 95 萬桶 / 日的供應過剩。若 OPEC + 自 2025 年 3 月底起取消自願減產,過剩供應將增加至 140 萬桶 / 日。OPEC + 的供應前景仍不確定,主要取決於各成員國能否遵守減產目標,因為今年 11 月集體產量已超出目標 68 萬桶 / 日。

OPEC 與 IEA 齊發警訊:全球原油需求疲軟

儘管地緣政治與 OPEC + 供應動態引發市場關注,不過,IEA 指出,2025 年將面臨更大挑戰,主要來自全球石油需求的疲軟。中國需求增長急劇放緩,且巴基斯坦、印尼、南非和阿根廷等新興市場增幅亦大幅下降。預計 2024 年第三季,非 OECD 國家的需求僅增長 32 萬桶 / 日,創疫情以來最低增幅,2025 年全球需求預計僅小幅增長 110 萬桶 / 日,總消費量將達 1.039 億桶 / 日。

無獨有偶,OPEC 也認為石油需求成長不容樂觀,下調了全球需求預測,將 2024 年需求增長預期從 182 萬桶 / 日調降至 161 萬桶 / 日,為連續第五個月調降需求預測,也是迄今為止最大幅度的調整。自 7 月以來,OPEC 已將需求預測下調 27%,顯示市場狀況進一步惡化。2025 年需求增長預測也由 154 萬桶 / 日調降至 145 萬桶 / 日。

原油市場展望:供需博弈影響油價走勢

隨著 2024 年接近尾聲,原油市場保持相對穩定,布蘭特油價在 70 至 75 美元 / 桶之間波動。然而,IEA 警告市場仍需警惕可能出現的震盪,石油安全依然至關重要。

從供需角度來看,短期內原油市場將繼續在供應風險與需求疲軟之間拉鋸。近期歐盟對俄羅斯實施第 15 輪制裁,且美國考慮加強對俄羅斯石油的限制,可能進一步加劇市場的供應壓力,因此,地緣政治風險和制裁或將為油價提供一定支撐。然而,需求端的疲軟,尤其是美國消費表現不佳,可能會抑制油價的上行空間。

展望 2025 年,美銀美林認為,全球貿易緊張將抑制工業活動,影響石油及其他週期性大宗商品的需求,預計布蘭特油價全年均價為 65 美元 / 桶,WTI 為 61 美元 / 桶。摩根大通則認為,即使 OPEC + 延長減產,2025 年全球石油市場仍可能出現 130 萬桶 / 日的供應過剩,預測布蘭特油價維持在 73 美元 / 桶,並可能在 2026 年跌破 60 美元 / 桶。

WTI 每週選擇權:靈活交易工具應對油市波動

隨著全球原油市場變動性加劇,交易者對降低交易成本與提高投資靈活性的需求日益增加。CME 推出的 WTI 每週選擇權,為交易者提供更靈活的工具,協助進行風險對沖或表達市場觀點,以快速響應市場變化,同時有效降低交易成本。

自推出以來,WTI 每週選擇權已成為眾多交易者的首選工具,特別適合需要應對短期波動進行對沖的投資者。台灣投資人可選擇於星期一、三、五到期的合約,這不僅提供更多交易機會,也為成本管理帶來靈活性。同時,投資者能根據市場變化設計短期策略,有效應對價格的快速波動。例如,在 OPEC 會議公佈結果前後,市場波動性通常預期上升,交易者可以藉由賣出高波動性選擇權組合來降低交易成本,或利用短期合約把握價格大幅波動所帶來的投資機會。

如何運用 WTI 每週選擇權交易?水平價差(Horizontal Spread),又稱日曆價差(Calendar Spread),是常見策略,主要是結合不同到期日的選擇權,靈活應對油價的短期波動與長期趨勢。例如,交易者可買入即將到期的期權,同時賣出稍遠期的期權,降低總成本,並在不同時間範圍內捕捉價格波動,實現潛在收益。

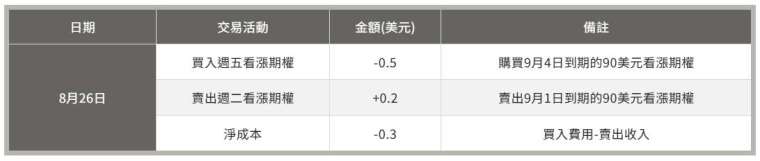

舉例來說,8 月 26 日的 10 月原油價格為每桶 86 美元,交易者擔心地緣政治風險會推高油價,於是買入 9 月 4 日 (週五) 到期的 90 美元買權,同時賣出 9 月 1 日 (週二) 到期的 90 美元買權,兩筆交易淨支付權利金為 0.3 美元:

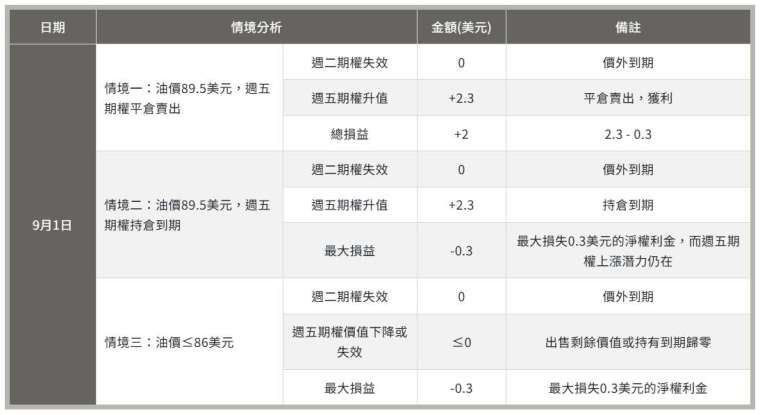

若交易者判斷正確,地緣政治風險推高油價,9 月 1 日 (週二) 收盤漲至每桶 89.5 美元,週二期權未進入價內,價值歸零。但週五期權因更高的價內程度和波動性增長,上漲至 2.3 美元。此時,交易者可選擇平倉,以 2.3 美元賣出週五期權,淨賺 2 美元。若交易者選擇持倉至到期,其下行風險僅限於支付的 0.3 美元權利金,而上漲潛力仍在。

若判斷錯誤,油價維持在 86 美元或下跌,週二期權價值歸零,週五期權價值也可能縮減。此時,交易者可選擇出售剩餘價值或讓其到期歸零,最多損失 0.3 美元的淨權利金。

此外,投資者可以善用 CME 提供的 OPEC Watch Tool,這是一項免費且高效的輔助工具,有助於交易者即時掌握市場對 OPEC 政策的預期,精準化交易決策。該工具通過分析市場對 OPEC 政策結果的定價情境,提供寶貴的參考資訊,無論是短期投機者,還是中長期避險者都能受益。例如,當 OPEC 宣布調整產量配額或其他影響供應鏈的政策時,投資者可利用 OPEC Watch Tool 快速了解市場動向,並根據市場反應靈活調整交易策略。

展望 2025 年,原油市場將充滿挑戰與機遇。交易者需全面考量地緣政治、經濟基本面及政策變化等多重因素的影響。利用 WTI 每週選擇權等靈活交易工具,投資者不僅能在市場波動中抓住獲利機會,還能有效控制潛在風險。