壹、前言

Fed 會有「凸槌」的一天?!「凸槌」是台灣閩南語音,就是「搞砸」的意思;不是所有事情多能如人所願。Fed 的盤算與運作、稍有不慎會有搞砸的一天。本文現在之所以、會有此憂慮是因為,在 9 月 20 日 FOMC 會議中,葉倫開始對美國經濟、在 QE 這麼久的環境下、還是低通膨感到狐疑;葉倫突然問道、美國物價為何會如此孱弱?一個國家中央銀行總裁,她有第一手的經濟資料,卻竟然會有如此疑問?這讓我們驚訝?這是否可能是「流動性陷阱」徵兆喔喔?「流動性陷阱」緣起於凱因斯理論,它是對貨幣政策的一個特殊、非正常的「因果論述」。如果一個經濟體處於資金寬鬆環境,但它物價水準卻長期欲振乏力,且不久之後就淪入經濟衰退;這就是流動性陷阱初期。發生這事主要原因是因為,總體經濟成長的代價是物價上揚;當 Fed 願意以資金寬鬆去犧牲物價、促成經濟復甦與成長之際;物價卻無熱情反應、熱臉貼到冷屁股。這表示雖然消費者對未來有信心,現在也是消費信心昂然;但是並沒有超額、甚至在總體上是沒有正常的「有效需求」(Effective Demand)、即「生產過剩」Over Supply。簡單的說,在權衡寬鬆貨幣政策下,物價與 GDP 成長率市必然同步的;當兩者同步上揚、則是景氣復甦。當兩者在資金寬鬆下多同步黯然,則表示景氣衰退。構成流動性陷阱最主要與核心條件是:資金寬鬆、權衡貨幣政策環境。就像現在這樣,雖然 Fed 將 Federal Fund Rate 不斷調高,但是在 QE 階段中、所釋放出來 4.5 兆美元資金,多尚未回籠;在這種情境下,如果經濟景氣還是不振,那在政策面意義上、就是流動性陷阱。

貳、葉倫此次會議決議宣告、讓市場譁然?

自前任 Fed 主席柏南克開始,推出三次 QE、及 QE 停止 STOP 與升息,Fed 一直多在運用市場預期心理,因此對於債券及股市影響效應,多是在宣告前。其實這麼多年以來,Fed 對於「泰勒法則」(Tailors Rule)、「菲律普斯曲線理論」Phillips Curve Theory、或是「理性預期」Rational Expectation School 邏輯,IS-LM 模型、運用得淋漓盡致。而在實務上對貨幣與金融市場,尤其是股票市場、多沒有發生過顯著性傷害。只引發過德國、日本等公債的泡沫危機,就是在次級市場中、這兩個國家政府公債,是以負數殖利率成交。且 2015 年與 2016 年發生過,兩次新興市場高收益債的崩跌。但 QE 對股票市場推升,Fed 居功厥偉。本文這三年以來,曾多次以「芝加哥貨幣學派」立場提醒 Fed,權衡貨幣政策對總體經濟,只會獲得到短期正面效果;長期影響還是橋歸橋、路歸路,不會是橋變成路。講得更白一點就是,權衡貨幣政策只會是治標,無法根除 2008 年金融風暴禍害;這些禍害的真正被弭平,就是使用正常貨幣政策就可。那何謂正常的貨幣政策?就是非權衡、定時定量,規則 Rule Policy,每年預估有多少 GDP 成長,就增加多少貨幣供給量 M2 額度就行。

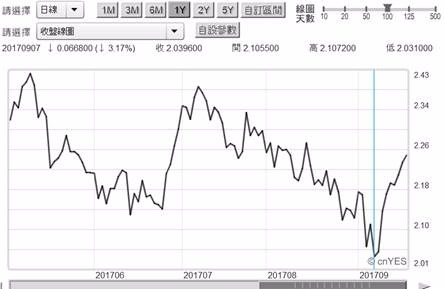

葉倫 (Janet Yellen) 在這次 FOMC 會議後說,2017 年美國的物價成長淡然,使她難以理解。但是她還是暗示,2017 年還會再升息一次;而明 2018 年可能會升息三次。目前 Fed 的 Federal Fund Rate、也就是 Fed 的牌告利率是為 1%;再升一次則為 1.25%。2018 年若再升三次,以每次升高 0.25% 一碼計、則將會拉高到 2%。這就是 Fed 運用泰勒法則,以物價與就業率、兩者實際及理想目標數據缺口,盤算出來該有的利率水準。Federal Fund Rate 是貨幣價格,但 QE 是貨幣數量。目前 Fed 僅是提高牌告價,但貨幣供給量還是氾濫。因此實際上貨幣市場均衡利率,仍然還是處於低檔區域。但是如果是實際貨幣供給量變低了,則均衡利率必然貼近牌告。或許可以這麼比喻,Fed 的 Federal Fund Rate 是一種信號,而縮表則是真槍實彈、這是玩真的。這也之所以我們在,2017 年 9 月 20 日之前檢視,美國 10 年期公債殖利率時會發現;日殖利率自 9 月 7 日、在 2.0396% 見底後,就開始反彈、近期上揚至 2.26%。顯見貨幣市場對於、2017 年 9 月 20 日 Fed 貨幣會議的預期是非常保守的。

叁、葉倫要步步為營、Fed 開始步入險境、不要大意失荊州了!

雖然市場對 Fed 緩升息、步調相當有信心。但在 2017 年 9 月 20 日,Fed 的會後決議文宣讀後,葉倫決策卻讓市場訝異。因為沒預期到的 (Unanticipated Part) 是:一、在物價成長還這麼被懷疑情況下,Fed 竟然還這麼有信心說,美國經濟景氣會持續復甦;這種思維就是指向,通貨膨脹必然將到來一樣。而 Fed 卻就只是在這樣假設之下,就要在 2017 年再升息一碼、2018 年繼續升息三碼;而且就要在近期、啟動縮表公開市場操作?這會不會太冒險了?萬一如果物價真的上不來?這也隱含 Fed 否定了:物價多是貨幣現象假說;這是芝加哥貨幣學派,對所有型態通膨的詮釋。二、物價的確是被 Fed 視為,實體經濟景氣先行指標。在相關通膨與經濟成長理論上,所敘到的因果過程演變;或許在實務、市場上出現的順序並不一致。因此物價上揚,被 Fed 認為是權衡寬鬆貨幣政策下的必然,只是發生時間遲早問題。因此 Fed 一定要先將資金極度寬鬆、就是通膨的引信澆熄;否則一旦物價上揚、通膨將氾濫成災。到目前為止,Fed 的權衡寬鬆的確帶動,全球經濟從風暴中站起來。但 Fed 這麼有把握,這位經過長期外科手術後的病人,從此就可以過正常人生活了?

Fed 必然掌握抓住了一個關鍵預期就是,當它將資產負債表開始收縮;經過一年後的操作後。由於市場預期心理的作用,少量的收縮貨幣供給量,卻就會使貨幣市場均衡利率,與牌告聯邦資金利率 Federal Fund Rate 趨於一致?這顯然已經暗示,Fed 這次會議宣告必經過、多位經濟學家試算、跑過計量模型。如果按照 Fed 所說縮表行程,到 2018 年底為止、總共回收的 QE 資金可能多還不到 1,000 億美元?以這種小規模的收縮金額,就要使貨幣市場均衡利率,從目前還在 1% 以下、跑到 2% 以上?這必定假設了,當 Fed 真正開始縮表後,貨幣市場對於未來會產生濃厚緊縮預期。而這個預期一定會提前反應在、有價證券之上,例如公債市場。債券的短期空頭我們已發現了,但是股票?它還會在縮表後,還會舞照跳、馬照跑?

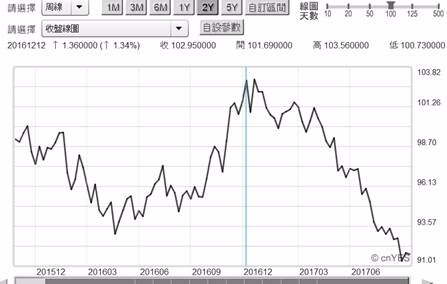

這可能要由美元指數,未來可能趨勢研判著手。美元指數與美股是逆相關的,這一年以來川普喊弱了美元,而使得美股由年初起持續多頭格局。而當美元指數由谷底翻升後?美股再大幅上揚的機率可能降低?就在 Fed 的會後宣言後,美元指數當天強彈達 0,7%,指數為 92.508 點。歐元匯率由 1.2 美元兌換 1 歐元,向下微幅貶值到 1.19 美元兌換 1 歐元。美元指數未來可能的趨勢為:一、橫向盤整一段期間。二、向上緩緩上揚。三、在短暫停留後繼續下跌。依照 Fed 對美國總體經濟信心,以長期購買力理論邏輯推演;及以短期利率評價理論。多會指向美元指數最保守未來趨勢,只有橫盤格局、要再下跌機率不大。但如果貨幣市場對於,聯邦資金利率 (Federal Fund Rate) 與公債殖利率,兩者一同上升缺口趨於收斂;就是 10 年期債緩步上揚,而 Federal Fund Rate 在 2018 年跟上,則美元指數橫盤後上揚機率增加。但如果就如 Fed 對於物價的狐疑,如果預期 2018 年物價還是不振?則是否反向也意味美國經濟並未復甦?而長期的購買力平價的推導會是,美元指數是將會持續下降的?如此還是無礙於股市多頭格局?

肆、結論:美元指數反跌上揚機率高?美股進入大整理機率也高!

以美元指數的周線圖檢視,如果連縮表多無法推升美元指數,則還有什麼緊縮貨幣政策,可以使美元指數回溫?如果當美債殖利率反應 Fed 的縮表上揚,而美元指數卻還是下跌;這是否更意味著在縮表的利空預期中,賣掉美債、殺出債券市場的投資者,不是擔心均衡利率上揚問題?而是不再信任美國政府對於公債的誠信?就是債務上限問題延燒到國際金融市場?這似乎是極為不可能的事,莫非中國人民銀行是被川普騙了?不然為何 2017 年人民銀行,明知山有虎、卻偏向虎山行;明知美債會破產衍生主權債務危機,但近期卻還拼命買美債?這從人行過去的操作模式與經驗去看,這是不太可能會發生的錯誤。由這個單純的推論,雖然 Fed 極力以漸增方式,要讓投資者擺脫連續性利空預期效應,但美債在縮表宣告後還是持續下跌。由以上推導美元指數上揚,美股進入整理態勢似乎已在眼前、無法迴避?

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)