素有「港版那斯達克指數」的恒生科技指數,追蹤了 30 檔香港上市的龍頭科技企業,具有明顯的賽道優勢,且恒生科技指數的交易量、市值佔比已經超過了恒生國企指數,逼近恒生指數,這提醒了市場港股不只有地產、金融等類股,具有科技實力的「新港股」正在快速崛起。

恒生科技指數主要追蹤包括網路科技、電子商務、金融科技、雲端計算等在港股上市的最大 30 檔個股,這 30 檔個股涵蓋了未來具有高成長性的優秀賽道。

恒生科技指數是被恒生指數公司定位為繼恒生指數、恒生中國企業指數後的又一旗艦指數,其中最受市場關注的 ATMX (阿里巴巴、騰訊、美團、小米) 也全部收入其中,AMTX 合計佔比超過了 30% 以上。

展望 2021 年恒生科技指數後市,更是坐擁了下列 3 大題材:

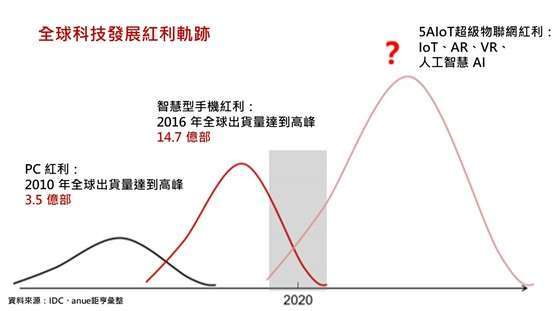

1.5AIoT 超級物聯網紅利到來!

從產業趨勢來看,5AIoT (5G+AIOT) 超級物聯網紅利即將到來,5AIoT 很可能將成為繼網路時代之後,下一輪科技紅利的最大機遇。

由於目前智慧型手機和網路連接數,早已趨於飽和,但伴隨著 5G、AI 等技術發展、成本下降,以及場景逐漸成熟,5AIoT 物聯網的機遇將可望開始展露,智慧汽車在物聯網的應用場景中最可能率先落地,自動駕駛就是 AI 技術最重要的實現場景。

另外,智慧家居包括智慧音箱、智慧電視、掃地機器人、智慧燈具、智慧感測器等領域,將可望持續改變人們的生活,再加上可穿戴設備中 TWS 耳機、智慧手錶等開始普及,IoT 亦在商業、工業、城市治理等場景中廣泛應用,故 5AIoT 的投資機會裡,小米集團、阿里巴巴等公司,即浮現巨大的投資機遇。

而雲端計算、半導體國產替代等產業趨勢明確,儘管過去的網路時代紅利正逐漸減弱,但網路科技巨頭們如阿里巴巴、美團、騰訊等,憑藉更強的研發實力、人才儲備與現金流,有機會在更多場景實現技術突破和快速增長,而恆生科技指數正是順應了科技產業的發展趨勢、港股市場結構以及投資需求的變化。

2.ETF 買盤看俏!

截至 2019 年底,被動追蹤恒生指數系列的資產規模約為 340 億美元,追蹤對象主要包括恒生指數、恒生中國企業指數等。

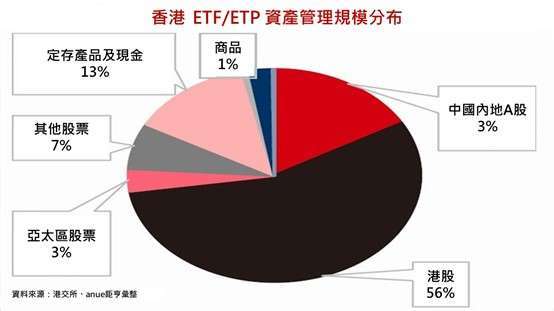

而港股市場受惠 2008 年以來 ETF 快速發展的背景下,投資港股的外資佔比一直是超過 50%,而對部分外資機構來說,甚至投資偏好更喜歡關注或直接投資基準指數,舉例來說,截至 2020 年 3 月,在香港市場追蹤「中國資產 (含 A 股以及港股的大中華地區)」的 ETF 數量為 43 檔,ETF 資產管理規模佔比達到 72.7%,佔據了絕對主導地位。

香港上市 ETF 產品中,追蹤港股的 ETF 規模更已高達 1560 億港幣 (約合 5600 億台幣),而上述的被動資金過去是以恒生指數、恒生國企指數為主要投資標的,而現在恒生科技指數推出之後,這提供了更好的「中國新經濟」投資機會,被動資金有望擴大配置,廣納科技龍頭的恒生科技指數,將可望在 2021 年繼續發光發熱。

3. 對比全球,估值居然不貴!

恒生科技指數對比那斯達克 100 指數、陸股科創 50 指數來說,目前恒生科技指數本益比水平最低,那斯達克 100 指數本益比在本波美股飛漲的帶動下,已高達 39.46 倍,而科創 50 指數本益比更是高達 90.70 倍,而恒生科技指數本益比卻僅為 29.94 倍。

據彭博預測數據顯示,恒生科技指數 2021 年營收年增率預估為 9.13%、2022 年預估則為 19.36%,息前稅前攤銷前獲利 (EBITDA) 2021 年年增率預估為 19.03%、2022 年更是高達 27.24%,2021 年預估本益比可望自當前 29.94 倍水準大幅要升至 41.23,顯示了恒生科技指數現正具有低基期、高成長的潛在機遇。

展望 2021 年,隨著更多「中國新經濟」個股在香港 IPO 和第二上市,恒生科技指數將可望擴大囊括網路、消費、金融科技等 5AIoT 優質賽道之個股,這將有助於提升恒生科技指數的估值中樞,投資人長期佈局也可望享受到 5AIoT 紅利。

【鉅亨獨賣】新光恒生科技指數基金,1/11 起霸氣登場!