乾涸的流動性 + 高相關性連動,資金過剩之下的暴漲暴跌

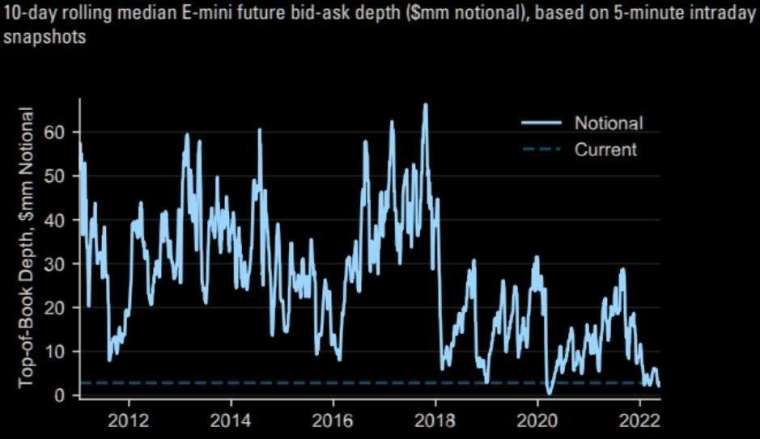

市場近期的暴漲暴跌,長紅、長黑 K 交錯出現,讓投資人摸不著頭緒,事實上,正是因為「資金過剩,但股票市場流動性卻又來到疫情 QE 後新低水位」

美期指 - 委買委賣所換算的市場深度 (Depth Of Market),也就是流動性衡量指標

盤勢目前呈現大幅回檔後,不管是空單進場、回補的來回測試單,散戶、ETF 持續抄底的資金,都讓低檔雖然出現量縮,但價格震盪仍相當劇烈,尤其是指數測底不破、留下奇蹟式下影線,更讓多方信心復燃,並且在多空勢力平衡下,搭配到中國解封、降關稅傳言,由在美中概股領頭跌深反彈大漲,帶動指數震盪墊高站上下彎月均線。

KWEB 走勢圖 中概股代表性的 ETF 之一

S&P500 走勢,站上月線

為什麼更關注縮表的急迫性,因為通膨

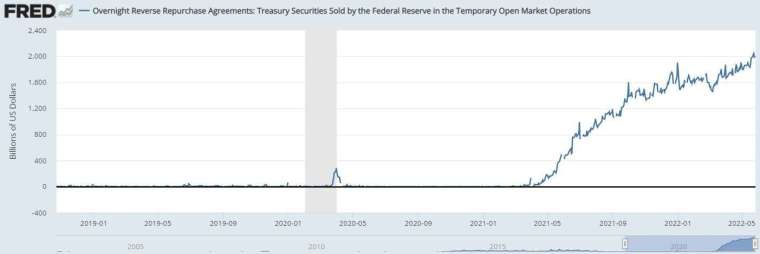

反彈歸反彈,也相當強勢。但如果看 FED 隔夜逆回購(ON RRP)的規模與近期湧進貨幣基金 / 私募基金的巨量資金來看,市場上尤其是機構法人目前對於波段投資、長期低檔進場仍是非常保守,至少就回到前高而言,是天方夜譚,因為大量的游資連短線的風險性資產都不願意進入,而是早已經就定位鎖定低風險低報酬,等待被收回。

FED 隔夜逆回購金額,已經破 2 兆

以目前 FED 所公告的 6 月起縮減 475E / 月,9 月後 950E / 月,大概要花近 2 年的時間才能消化。

目前烏俄影響的供給面早已降溫,現今油價的驅動來自於需求波動,而中國的解封推升油價突破震盪區間上緣 (主要影響 CPI),搭配到居高不下的零售食物、服務、房租等價格 (核心 CPI),通膨最怕的就是民眾產生預期心理,影響消費下滑不只是短期。

升息與否對於民眾預期心理的影響有限,若 FED 不認真考慮加速縮減購債,進而消弭游資在風險性資產、原物料,造成的大幅「波動」,那麼勞動力無法投入、炒作風險性資產不死心,對於通膨延續會是供給、需求雙重負面衝擊。

結論:鎖定月線回測穩固與否

打擊通膨固然是必然面對的,FED 也可以選擇逃避拖延,一年多來就是如此。因此當前的強勢反彈,筆者認為與通膨見頂無關,問題並未解決,更多反映的是升息預期下降的短期資產價格再評價影響。

從籌碼觀察,可以說是空方獲利回補、多頭最穩定的買盤來源 - 公司回購股票 ( https://news.cnyes.com/news/id/4849227?exp=a ) 為雙主軸,再加上散戶套牢持續攤平的資金。 「如果下彎的月線,突破後再度支撐確認」,那將存在的是一波技術性、動能式的反彈,屆時即使對未來再怎麼悲觀如筆者,也都必須要把頭栽下去,反手搶短波段反彈。擔憂歸擔憂,但既然是各國政府、央行選擇鴕鳥心態,投資人也沒有必要跟獲利過不去。

(撰文者:永誠資產管理處研究員 范振峰)

「永誠資產管理處」

是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」

20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務

讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞

從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」

你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶ ▶ ▶立即加入 https://line.me/R/ti/p/%40asset88598

▶ ▶ ▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,

投資人應獨立判斷,審慎評估並自負投資風險。