隨著全球各國陸續開放邊境,不少人已經開始摩拳擦掌,準備出國旅遊。尤其日本更是國人引頸期盼的旅遊勝地,於是許多人便趁著日圓便宜之際,趕緊換匯存起來。除此之外,哈日族還可以這麼做!不妨將手中日圓更有效運用,布局日本股票基金,可以藉此籌措解封後,赴日本的旅遊金,大玩特玩一番。

日股被遺忘了嗎?兩大理由讓你改觀

近年來國人前進全球股市,投資熱度最高的,莫過於美股、新興股市,鮮少會提及日本股市,但這想法可能得改觀了!自從新冠肺炎以來,全球股市頻創新高,日本亦是如此,日股 2021 年 9 月也創下了 1990 年以來新高。

不僅如此,全球股市受到俄烏戰爭、美國聯準會 (FED) 升息等影響,從高檔開始回落,美股尤為慘烈,日股卻是相對抗跌。根據彭博資料顯示,今年至 6 月 7 止,日經 225 指數、東證一部指數跌幅僅不到 3%,相較於美股的那斯達克指數、標普 500 指數,跌幅逾 22%、12%,堪稱是小巫見大巫。此外,路透社今年 5 月市場機構調查報告也指出,預估日經指數今年底前至少還有 7% 上漲空間,日股後續表現可期。

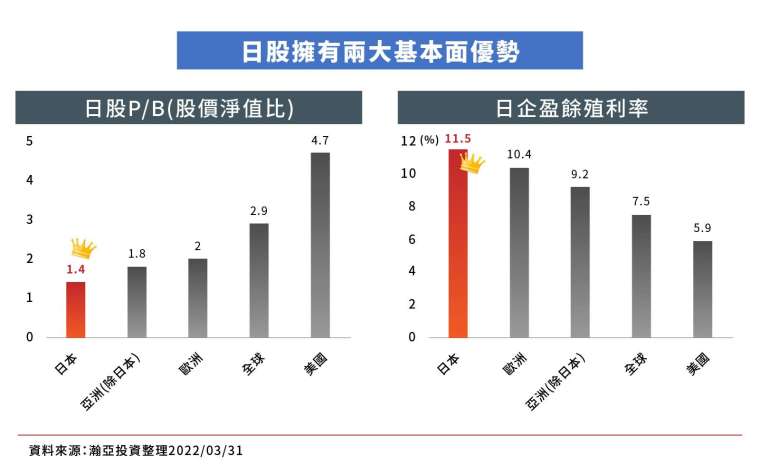

日股之所以看好,專家分析,原因有二,首先是日股本益比長期被低估,企業體質明顯好轉:與其它國家相比,日本企業現金充裕,以東證一部指數來說,企業現金比重近 6 成,遠高於歐美、中國等全球主要國家之企業。也日本企業發放股利、股票回購金額,逐年穩健上升,有利於股價表現。

加上日本企業去槓桿,負債比率逐年降低,且獲利能力佳,盈餘殖利率高達 11.5%,在各區域股市中名列前茅,但股價淨值比卻是敬陪末座,顯然市場並未反映日企高盈餘殖利率。簡單的說,日本企業表現雖佳,卻被市場低估,過去 10 年,日股本益比約 17 倍,目前約 13 倍,仍低於長期平均,顯示日本股票評價仍具吸引力。

二是弱勢日圓,有助於日股表現:高通膨使然,全球主要國家陸續緊縮貨幣政策,而日本儘管核心通膨率已破 2%,13 年來首度站上日本央行通膨目標,但仍遠低於其他市場,如英國通膨率為 9%、美國 8.3%、歐盟逾 7%。也因此,日本央行並不急於升息,依然持續採行貨幣寬鬆政策,將讓弱勢日圓維持一段時間。

日圓貶值,不僅讓國人換匯比較便宜,也會伴隨日股長期上漲,原因在於弱勢日圓將有助於日本出口產業發展。根據彭博資料顯示,美國聯準會 2013 年底宣布減債措施、2014 年元月正式啟動,讓美元指數持續走揚,自 80 上升到 90,日圓則是同步大幅走貶,自 105 貶至 120。

反觀日本股市,與日圓走勢截然不同,美國縮減購債期間,日股受益於貨幣貶值效應最大,且優於全球股票指數表現。如今美國開始升息循環、啟動縮減購債規模,日圓貶值帶動日股走強的戲碼,可望再度複製貼上。

日本股票型基金績效 這檔最亮眼!

日本是國人喜愛的旅遊勝地,不少人趁著日圓便宜之際,也開始換匯,準備日本邊境解封之際,赴日爽玩一番。除此之外,投資人還可以讓日圓運用效率再晉級:前進日本股市!先將換匯資金移到日本股市,可望為今年底或明年解封的哈日行增加旅遊金。

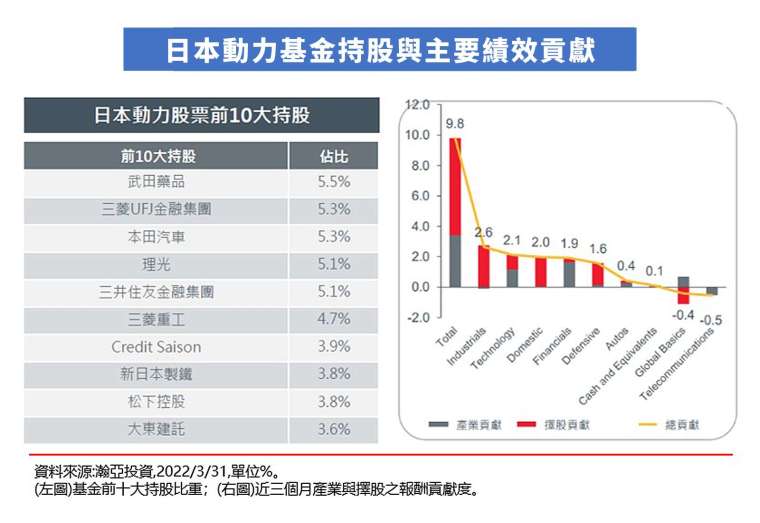

目前國內有 28 檔境外日本股票型基金可供投資,其中,瀚亞投資 - 日本動力股票基金表現最引人注目,自成立以來,不僅表現優於大盤與 MSCI 日本價值股票指數,短中期績效也比同類型基金來得好。尤其今年前五月,當同類型基金平均負報酬之際,該檔基金美元避險及日圓級別,依然維持逾 9% 的正報酬,遙遙領先。

究其原因,主要有二,一是價值股選股策略奏效:該檔基金選股操作並非是貼著指數,而是跳脫指數操作,績效才能贏過大盤;同時透過量化 / 質化、由下而上的選股策略,進行如同巴菲特般的價值投資,不以當下強勢股做短線操作,而是以長線佈局為主,因此,會側重企業是否具有改革題材、至少 3~5 年的長遠發展性,從中選出價格被低估的股票,並持有 3 年以上。

以近 3 個月表現來看,日本工業類股今年跌幅約 5%,表現落後大盤,但它卻是這檔基金擇股績效貢獻度最高的類股,顯示基金選股策略得宜。再者就產業配置來看,日本通訊服務及金融等兩大類股,今年合計漲幅超過 2 成,大大抵銷了其他類股下跌影響,而該檔基金重倉金融股,使其產業貢獻度位居各產業第一。因此,這檔基金在選股及產業配置漂亮的情況之下,績效表現能優於大盤。

二是選對目標,集中持股:瀚亞投資 - 日本動力股票基金目標持股 30~50 檔,比其他股票型基金持股 50 檔以上,甚至 80~100 檔,持股更為集中。主要是該基金研究團隊以價值投資、中長期持有為導向,一旦買進標的,便會集中持股。以目前配置來說,集中 38 檔持股,其中,金融佔比高達 20%,而金融又是今年日股中較有表現的產業,所以,其他同類型基金今年來普遍負報酬之際,該檔基金卻能繳出逾 9% 的正報酬。

此外,該檔基金也提供多元貨幣級別,有美元 / 南非幣 / 澳幣等累計避險級別,以及日圓、美元等非避險累計級別,讓投資人可以根據自身需求而選擇。

展望未來,升息趨勢下,全球資金將由成長股轉移到價值股,日股也不例外,2020 年日本科技股表現強勁,成長股相對價值股的評價 (P/B),突破 2000 年科技泡沫時期的 2.6 倍,最高來到約 3.7 倍,到了 2021 年,相對評價開始回落。所以,從資金輪動及長期投資價值角度而言,日本價值股潛在機會大,投資人不妨可以藉由價值投資取向的日本股票型基金,掌握日股投資契機。

日股投資契機 >>https://reurl.cc/LmDNyx

日本動力推薦 >>https://reurl.cc/n12E9X

〈延伸閱讀〉