ECB 11 年來首次升息就升兩碼

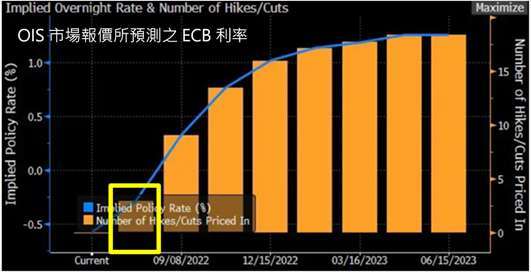

ECB 在 FOMC 前先召開會議,原先已預告將升息,市場普遍預期僅升 1 碼 (如下圖黃框,截自 2022/7/19 ECB 會議前的 OIS 市場預期),主要考量到畢竟是 11 年來第一次升息,沒想到最終結果是一口氣直接升 2 碼!

TPI 新機制沒有太大幫助,歐元不見起色,美元仍需擔憂續強

而升息之舉,歐元區經濟、財政狀況差的國家肯定難熬,ECB 同步推出 TPI(Transmission Protection Instrument,傳導保護機制),避免成員國因升息所導致利差擴大,對部分債權國造成嚴重打擊。

TPI 主要功用就是購債,在次級市場,購買融資狀況惡化的歐元區特定債券 (簡而言之,就是由 ECB 來進行部分債券的購買、間接擔保)。然而,購買與否、購買規模的自由裁量權,都是由 ECB 判斷,若「該債券風險波動其是否為基本面因素而長久影響」,會停止、不購買。

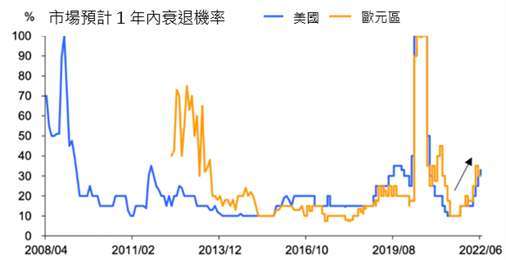

因此這次升息,突襲升 2 碼,除了歐元 / 美元一度來到 1:1 所帶給歐洲央行的壓力外,進入下半年,備戰入冬,烏俄持續僵持下,戰爭在歐洲打,天然氣運輸的地緣影響大,能源風險波動所隱含的地區性通膨壓力(有別於全球)持續上升,目前來看,衰退的壓力仍在,歐元區兩碼的升息幅度,從歐元匯率來看,市場並未買單。

FOMC 預計將升 3 碼,重大的錯誤決策已經成形

這波供給面引發的通膨,本來就是必須歷經經濟衰退才能解決,但是「各國央行引導經濟衰退的手段錯誤,恐怕就不會是經濟衰退就不會是短期、溫和的。」也就是筆者一再強調 FOMC 不應該亂升息,應該加快縮表,但從 ECB 的舉動來看,主要央行應該會持續頭鐵,目前持續走「快速升息」這條路,升息 3 碼機率很大,尤其是看到原物料崩盤,更可能讓 FED 自以為大幅升息有真正解決通膨問題。

尤其 6 月 FED 根本沒有達成該有的縮表規模,更凸顯出原物料下跌(來自經濟衰退預期),目前雖壓抑住通膨問題,但只是如抽鬼牌般,將債務問題的炸彈埋下了引信,並沒有真正解決問題,而是衍生出了新的問題—債務違約、衰退風險。

FOMC 前漲多回檔,把握 Q3 反彈時間

位階上台、美股都出現技術面的短線超漲,預計短線有回檔回測、籌碼換手空間。 Q3 的波段反彈仍然有時間上的優勢,下週短線震盪也在所難免。 但綜合以上,關於貨幣政策、資金行情的預測與分析,投資人在目前做多沒問題,但必須盡量保持短中期的想法,Q3 以前要有獲利收割的機會,不能抱持太長線的想法,因為整個全球金融,目前來看還有很多大問題在年底等著發生,並非趨於穩定。

(撰文者:永誠資產管理處研究員 范振峰)

「永誠資產管理處」

是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」

20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務

讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞

從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」

你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶ ▶ ▶立即加入 https://line.me/R/ti/p/%40asset88598

▶ ▶ ▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險