美國最新公布7月 CPI 數據低於市場預期,使得美期指盤前瞬間急拉 2%,本週股市強勁反彈,但筆者續看反彈的原因,絕非市場上提的 CPI,7 月數據並無驚喜,千萬不可喪事喜辦,解讀成通膨趨緩,一切事情都能陸續解決…

在筆者眼中,盤勢真正的核心是中小型股、先前融資斷頭的績優跌深股,本週強勢補漲,也就是上週心心念念的健康輪動,籌碼良性換手,本週的台股做到了。自然目前股市短線反彈的壽命,無庸置疑可再延長,後續台股震盪攻擊季線,第一次未必,但預測二、三次也肯定能攻過。

EX:融資斷頭重災戶的鋼鐵股、驅動 IC、矽智財都出現底部帶量急拉反彈,讓籌碼造成的超跌,評價得到合理平反,當然多數基本面展望並不佳,也僅止於低檔反彈。

而大型股與小型股的補漲順利,上週預言的台積電凍漲、指數次之、小型股應漲幅最大,圖證如下:

原油價格大崩盤、商品高庫存降價銷售,7 月 CPI 並不值得開心

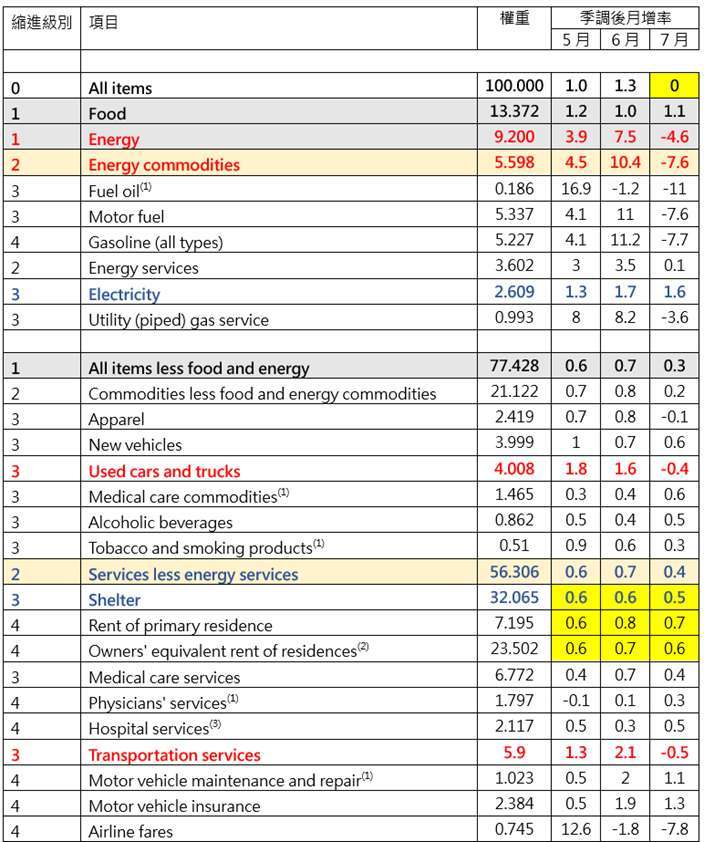

本次依然提供 CPI 的細項表彙整,以便大家參考並分析,製表規則如下:

╔灰底粗黑體:縮進級別 1 - 食物、能源、核心消費三大項

╠粗紅體:能源、交通 (利用油價、車價,早已提前預期,會出現崩盤月減)

╚粗藍體:真正需特別關注,仍在高度月增的項目 (高過 0.5% 標準)

美國 7 月 CPI 完整細項表

資料來源:美國勞工統計局 & 表格自行彙整

→原油在 7 月經歷完整的崩盤,遞延到美國加油站的零售油價顯著滑落,除此之外商品類的通膨也降得很快,這是因為高庫存、需求疲弱,必須削價的跡象,並不算是好消息。

而粗藍體是令人擔憂的部分,「電價與房租都是必須消費,無法降級、減量的支出項目。」電價維持高的月增。先前多次提及的房租項目,仍然高月增,房價趨緩甚至降價,但遞延尚未影響到房租,這是對消費債務累積仍有一大隱憂。

整體而言,數據降完全可預期,筆者認為應該解讀成:對原油情緒性的投機、避險氣氛消失,進而原物料集體崩盤,並且其他數據呈現邁向經濟衰退、需求疲軟前兆,所導致的通膨降溫。

結論:續看反彈,短多操作不變;台股 7 月營收表現差勁,標的要有所對應

7 月台股營收如下表,製表的規則為將營收公布分成月增 / 減、年增 / 減,可排列成四個組合,為了避免小型股營收波動大,分別在以一定月營收規模,篩選,結果如上。

有將近 6 成個股是月減;月增年增雙成長,無論用什麼營收規模篩選,都僅有 1/3 左右 →三大重點:

1. 拋開迷思,營收雙增縱使所屬類股較冷門,會是短線操作好標的;

2. 本週連最差的類股都已展開反彈,基本上宣告內資導致的超跌大致收尾完畢。因此上半年大幅套牢、虧損的標的,只要基本面產望差的,不用再期待、等待,此刻起該砍則砍

3. 台積電營收 1867 億創新高,但是依照公司財測,8、9 月必須繳出 2100 億以上成績才行,7 月營收事實上是低於預期,後續大客戶蘋果拉貨效益如何,牽一髮動台股全身

(撰文者:永誠資產管理處分析師 范振峰)

「永誠資產管理處」

是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」

20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務

讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞

從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」

你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶ ▶ ▶立即加入 https://line.me/R/ti/p/%40asset88598

▶ ▶ ▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。