回顧 23 年 1 月 (22Q4 財報季),「中國復甦」是免死金牌

這段期間剛好落在中國 180 度防疫轉向後不久,解時台灣則是正進入過年前休市,當時中國的防疫政策改變,增加了一個重大、不確定性的因子,畢竟虛無飄渺、若有其事,但又有重大影響,就是市場、法人可以集中議題的關鍵利多,當時華爾街與歐洲投行巨頭帶頭,翻天覆地的炒作,再到公司也順水推舟跟著風向。

事實上的 Q1,中國復甦是國王的新衣?

不過事實上整個 Q1,股市受到 QE 行情的影響更大,沒錯別懷疑,23Q1 就是在印鈔票,光是 BOJ 還沒鬆手轉向,必須持續印的金額就抵過 ECB、FED 等微弱的縮表,更別提 3 月銀行危機提供的流動性,更是活生生的 QE。從中國的外銷數據與 PMI 增速來看,復甦有但程度不如預期。

這次財報季風向會往哪吹?從數據預測先行

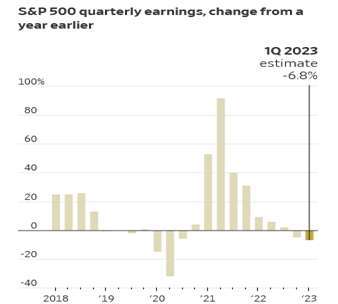

根據 Factset 的數據顯示,以 4/6 為分界 (因為指標性的大型公司,台積電 (TSM)、聯合健康保險 (UNH)、諸多銀行股是每次財報季密集公布的第一棒,4/13 起陸續公布),23Q1 S&P500 的 EPS yoy 是 - 6.8%。

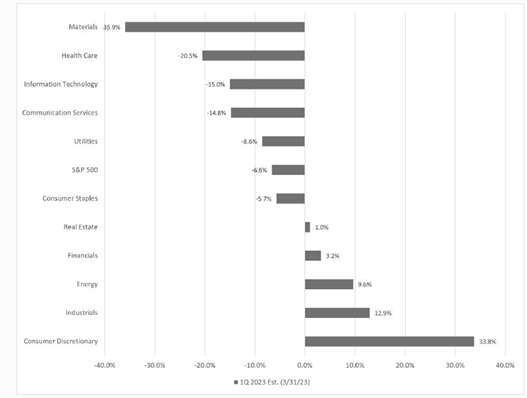

緊接著進行子樣本的分析,從 11 大產業分類著手,原物料無庸置疑是最大衰退產業,因為去年的烏俄戰爭爆發,讓原物料漲到了情緒面的高點,並不符合基本面供需的超漲位置,且中國解封不如預期,佔原物料國際貿易需求一半的國家,並未有明顯拉升,近期的暴漲反彈還是倚靠供給面 (沙國大減產)。

而預期盈利成長幅度最高的分類就是非必須消費品 (consumer discretionary)

而市場與新聞報喜不報憂的特色,造就是股市緩漲急跌,呈現不放手直到災難到手的表徵,因此財報季,看多也好即使看空的人也是,無論如何,關注最成長的產業是必須的,若出現不如預期才會是扭轉影響行情的關鍵。

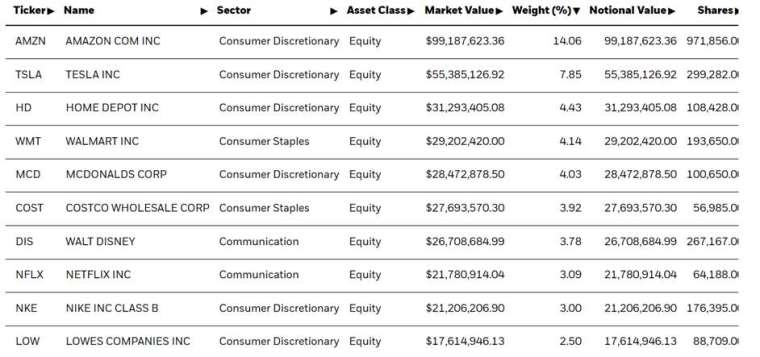

以下列出 ishares 此分類 ETF 的持股排名,這些關鍵的大公司將是密切焦點

財報季關注順序:

先看衰退股,華爾街是否要炒作一個新的免死金牌

首當其沖的就是台積電,Q1 營收財測未能達標,EPS 在匯率的影響下,已知必然會衰退,以及先前台積電法說提過,但市場不當一回事的隱藏重點是 2023 起有效稅率的增加。對於台積電而言,「Q2 是谷底要不要改觀,不改觀全年營收也可能下修;AI、伺服器題材還能不能延燒,成為財報季的免死金牌嗎? 筆者認為機率不高」

銀行股危機四伏後,迎來的第一個財報季,大銀行股理應要有更多的反彈,如果災難沒有爆發,現在的估值真的有些偏低,比起近期強勢的高估值、AI 相關的科技半導體,更是有資金移轉的空間,「科技 VS 金融醫療的資金變化將是首要觀察的風向球」,「尤其產業面上,會影響以電子半導體股為主的台股;並且高估值對應的新興市場匯市,也是資金面續強關鍵」

下下週文章,我們就可以整理出免死金牌的風向!? 並且把焦點轉移到非必須消費與科技類股的財報。

(撰文者:永誠資產管理處分析師 范振峰)

60 秒心理測驗,測出你的退休模式▶點擊測驗

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」,20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞!從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶立即加入 https://line.me/R/ti/p/%40asset88598

▶進一步了解資產管理處 https://www.ycam.com.tw/

▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。