雖然股市仍在大漲,但美國銀行 (BofA) 以 Michael Hartnett 為首的策略師團隊認為,全球經濟衰退已經展開,美國經濟即將步入「全面衰退」,提醒投資人似乎對降息過於樂觀,卻對經濟衰退不夠悲觀,建議投資人在聯準會 (Fed) 最後一次升息後,就該賣股。

從華爾街分析師到企業執行長紛紛發布警告來看,經濟衰退迫在眉睫的擔憂已經攀抵今年巔峰,但因為美國就業市場和消費支出仍相對強勁,衰退似乎還沒有實現。

美銀認為,各種跡象顯示衰退難逃,以下 12 張圖表可見一斑。

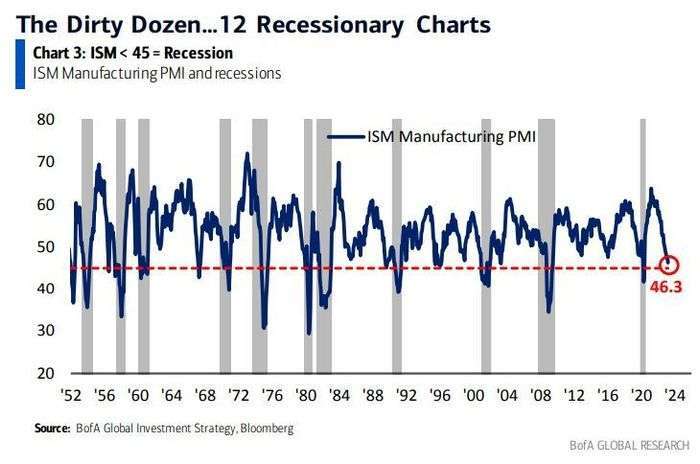

1. 製造業活動下滑

美國製造業景氣已連續五個月降溫,ISM 3 月製造業指數為 46.3,觸及疫情以來最低水準,進一步遠離象徵景氣榮枯分界的 50。

美銀團隊說:「過去 70 年來,ISM 製造業指數有 12 度跌破 45,其中 11 次都出現經濟衰退,只有 1967 年那次例外。」

2. 新訂單指數顯示企業獲利疲軟

ISM 製造業指數分項指標當中,3 月的新訂單指數降到 44.3,代表企業 3 月為止一季的獲利可能萎縮。根據 FactSet 訪調分析師平均預估,標普 500 成分股第 1 季獲利下滑 6.8%。

當新訂單指數低於 45,通常也會出現所謂的「獲利衰退」,也就是企業獲利連兩季萎縮。這個情況在過去 20 年來發生過至少四次,分別是 1991 年、2001 年、2008 年和 2020 年。

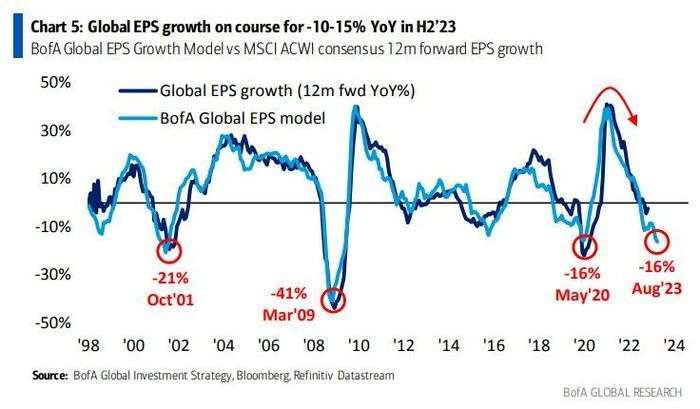

3. 全球企業獲利將減少

美國以外的企業獲利似乎也不妙,美銀的模型顯示,全球企業獲利成長今年上半年將劇烈下降,今年到 8 月以前將比去年同期減少 16%。該模型評估指標包括亞洲國家出口數據、中國金融情勢、美債殖利率區曲線等。

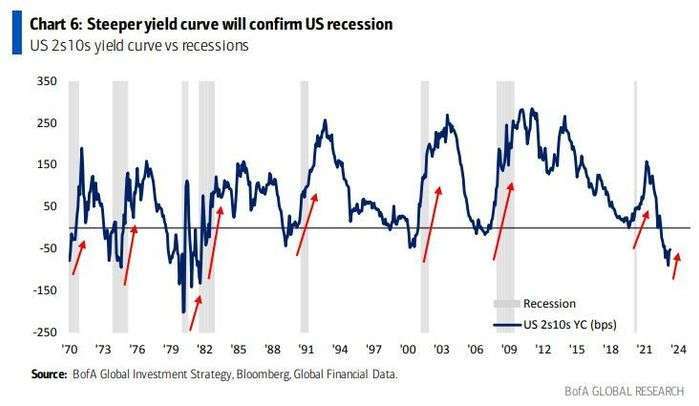

4. 美債殖利率曲線變陡峭

殖利率曲線倒掛在歷史上一向是預測來年經濟衰退的可靠指標,然而一旦衰退展開或即將展開,長債殖利率會比短債殖利率更快速走低,使殖利率曲線變得陡峭,反映投資人把資金停泊在相對安全的長期資產。

上述情況已經發生,2 年期美債殖利率相對 10 年期殖利率的溢價,已從一個多月前的超過 100 個基點縮減為不到 50 個基點。

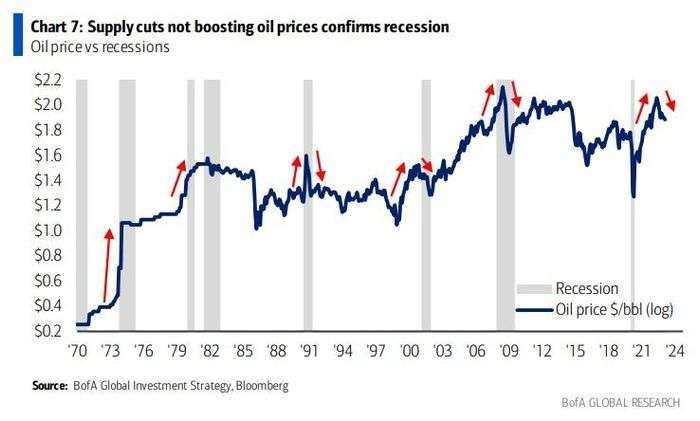

5. 減產未提振油價

石油輸出國家組織和伙伴國 (OPEC+) 上周同意減產,從 5 月起到今年年底美日額外減產 116 萬桶,俄羅斯也將每日減產 50 萬桶的政策延長到年底。此舉一度提振油價,但維持時間不長。

布蘭特原油周一 (10 日) 收在每桶 83.48 美元,和 3 月未宣布新減產消息前的每桶 79.77 美元相去不遠。分析師說,油價沒有飆升正是「另一個衰退跡象」。

6. 勞動力市場將趨緩

美國勞動力市場目前仍未顯露疲態,即使金融和科技業相繼裁員,美國勞工部上周五公布的資料仍顯示,3 月非農就業人口新增 23.8 萬,仍比疫情前強勁。

但美銀團隊認為,由於製造業活動放緩,未來就業市場將有比較明顯的疲軟跡象浮現。

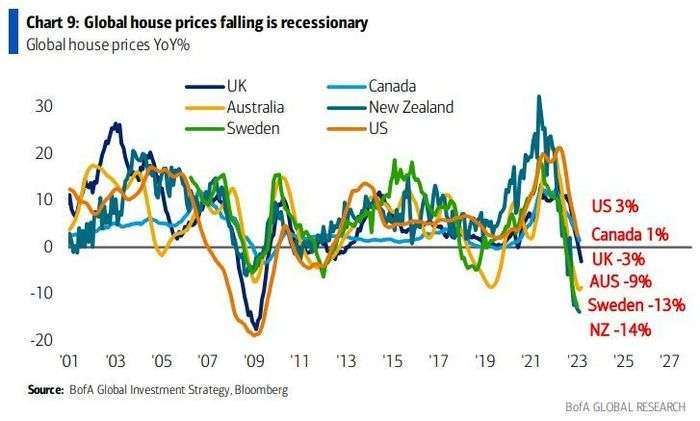

7. 全球房市降溫

從美國到澳洲,美銀團隊指出,全球房地產欲振乏力,凸顯高利率開始影響全球經濟。

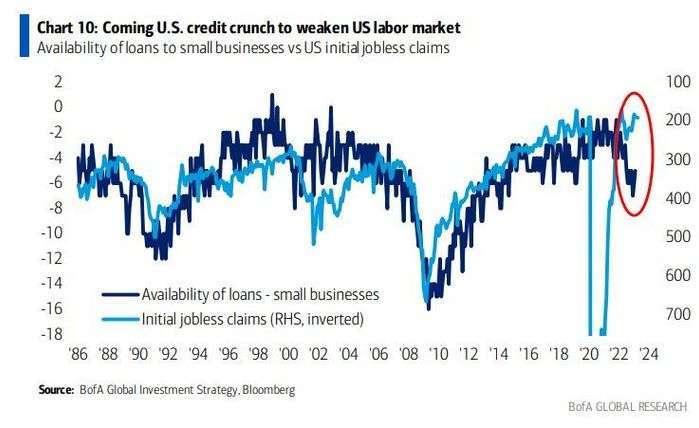

8. 信貸緊縮已經開始

過去幾季以來,銀行持續減少對美國小企業的放款,美銀團隊認為,在矽谷銀行 (SVB) 倒閉後,出於對其他區域銀行業體質的擔憂,此趨勢將只增不減。

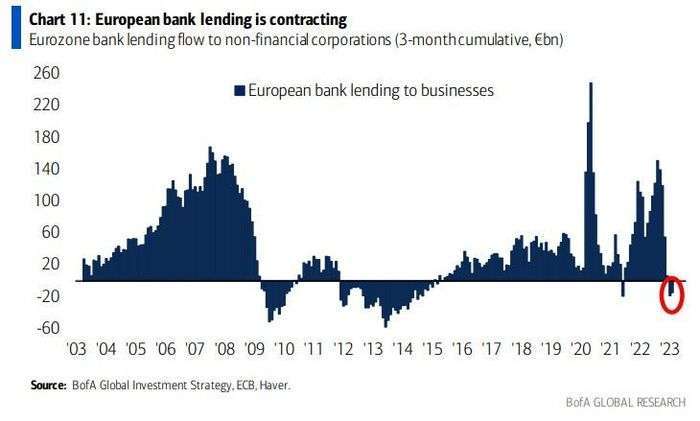

9. 歐洲銀行業的信貸萎縮

美銀團隊援引自歐洲央行 (ECB) 的資料顯示,歐洲銀行業對非金融機構的信貸已經連降三個月。過去這個現象鮮少發生在非危機時期。

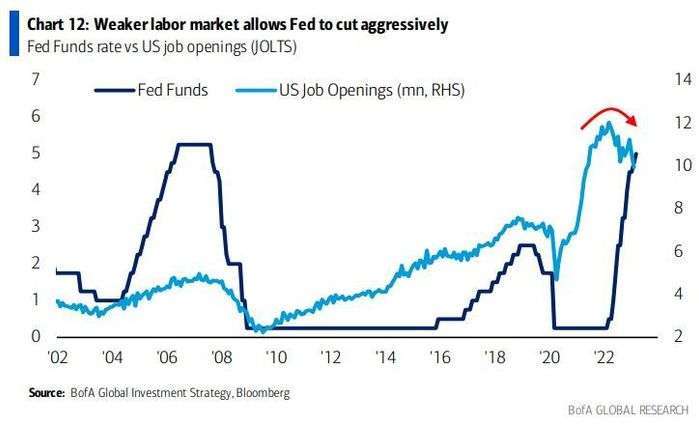

10. 企業職位空缺下降

美國 2 月職缺跌破 1000 萬大關,降到 990 萬個職缺,是 21 個月低點,而且是連續第三個月減少。美銀團隊相信,這是更多麻煩等在前頭的跡象。

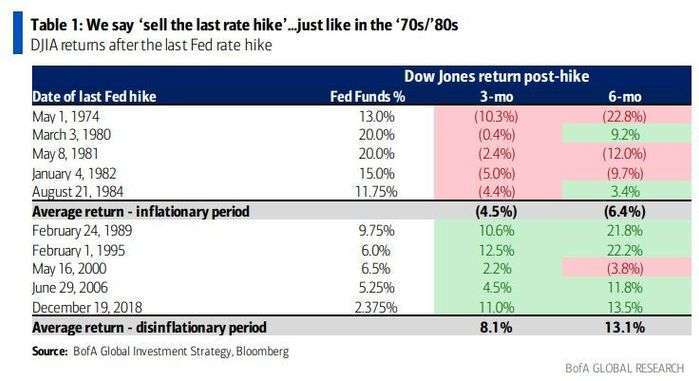

11. 美銀建議:最後一次升息就要賣股

那麼,投資人應該怎麼因應即將到來的衰退,美銀分析道瓊工業指數歷史報酬率,發現在高通膨和經濟衰退時期,Fed 最後一次升息的六個月過後,道瓊指數呈現下跌。

美銀說:「在 70/80 年代通膨下,最後一次升息賣股是正確的策略。」

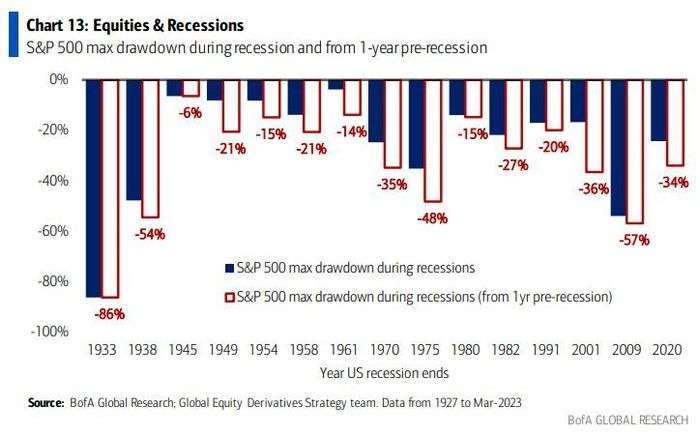

12. 標普 500 在衰退前和衰退期間的表現

歷史經驗顯示,美股鮮少能毫髮無傷度過經濟衰退。在過去 10 次衰退中的八次,標普 500 曾在衰退前一年下挫超過 20%。這代表如果全球經濟繼續惡化,股市可能恢復下跌。

目前不同資產類別對經濟衰退發出彼此矛盾的訊號:金價逼近歷史高點,暗示衰退將來臨,美國小型股和區域銀行股也釋放同樣訊號。但微軟 (MSFT-US)、蘋果 (AAPL-US) 等大企業似乎沒有感受到這層風險,保持漲勢。