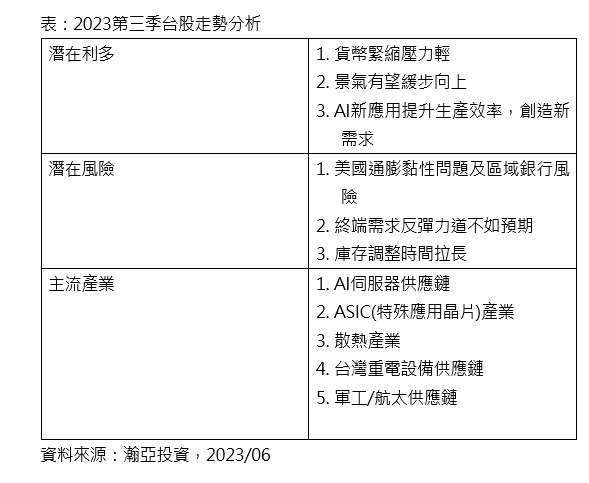

AI 題材帶動美國科技股飆漲,台股連帶受惠突破「萬七」關卡。展望台股後市,瀚亞投信台股投資總監劉博玄表示,「三多三空」將影響台股第三季走勢,利多因素包括貨幣壓力減輕、景氣有望回升、AI 創造新應用,惟美國通膨黏性問題與區域性銀行風險、終端需求回升力度不如預期及庫存時間拉長等利空因素仍猶存。整體來看,樂觀看待第三季股市表現,建議投資人可採取拉回買進策略,類股則相對看好 AI 伺服器、重電設備、軍工及航太等產業供應鏈後市表現。

瀚亞投信表示,隨利空逐漸消弭,台股的多頭行情也將開啟,對台股後市展望持中立偏多立場,台幣匯率、股價淨值比(P/B)以及景氣對策信號等三大觀察指標將會是左右台股表現的重要關鍵。

劉博玄說,台股與台幣長期走勢呈現正相關,台幣走強將有利於台股維持多頭氣勢,而台股自 2022 年底開啟反彈後,至 6/16 淨值比回升至 2.1 倍,高於長期平均 1.8 倍,但距離高點 2.5 倍仍有一段距離,隨下半年景氣反轉向上、進入傳統旺季、AI 議題、政策性題材發酵,台股行情仍值得期待。

除此,劉博玄表示,景氣對策信號與台股轉折點亦步亦趨,目前景氣燈號仍是藍燈,尚處調整階段,惟台灣領先指標已反彈數月,意味著最壞時期已過,將帶動股市上漲。

隨 AI 科技議題發酵,並有望成為長期市場的主旋律,台廠扮演完整供應鏈、領先技術的角色。劉博玄表示,ChatGPT 橫空出世,全球各大雲端業者勢必將加大 AI 伺服器的投資,市場預估,自 2022 年至 2026 年,全球 AI 伺服器出貨量年均複合成長率將達 10.8%。

劉博玄指出,AI 伺服器需求成長快速之下,相關供應鏈也能從中受惠,其中,因深度學習需極高的算力晶片的輔助,ASIC(特殊應用晶片)的需求也將提高,其量與價都將有明顯的成長,而散熱相關設備的需求也在算力增加下提升,過去散熱主要以熱導管、VC 及風扇為主,未來將切入液冷式及浸沒式散熱,將帶動散熱市場規模成長。

除具話題性的 AI 之外,台灣政策性族群也相對看好,如:重電設備及軍工產業。劉博玄說,由於台灣的電網過於老舊,為淘汰老舊設備以及接軌再生能源,行政院已核定台電強化電網韌性計畫,此計畫是未來 10 年最關鍵的電力建設,預算高達 5,645 億元,重電設備、綠能等產業將從該計畫中受惠,相對看好相關供應鏈中長線表現。

另外,劉博玄說,2023 年國防法定預算預計將有 4,092 億元,年增 11.3%,隨地緣政治風險增溫,兩岸關係持續緊張,預估台灣的國防預算也將持續增加,台灣軍工產業也連帶受惠。

整體而言,劉博玄指出,聯準會影響市場的氛圍逐漸褪去,儘管經濟的不確定性猶存,但新興科技的應用也提振市場信心,台灣下半年景氣也有望往好的方向走,預估下半年會比上半年好,明年也會比今年更好,建議投資人可伺機布局具長線題材以及政策性族群。

警語

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。依主管機關之規定,對於高齡金融消費者及弱勢族群投資人,本公司於辦理基金銷售業務時,不主動介紹屬高風險之基金產品;且本公司於受理基金申購時,應確實審慎評估(包括但不限於)投資人之投資知識、投資經驗、財務狀況、生理狀態、教育與金融知識水準及社群關係等風險承受度評估項目,以有效評估辨識其風險承擔能力。因此為保障您的投資權益,建議您審慎評估您的投資風險承受度。本公司對有關高齡金融消費者重大權益義務變更,包括但不限於契約變更、撤銷、解除,鉅額資金或資產異常轉移等,將以電話、書面、或電子郵件等妥適之方式進行通知。此外,對於高齡金融消費者之特殊行為,亦採取關懷提問之方式,以提醒投資人注意交易風險,防範高齡金融消費者受詐騙。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金之公開說明書或投資人須知中,投資人可至下列網址查閱:公開資訊觀測站: https://mops.twse.com.tw、瀚亞證券投資信託股份有限公司: http://www.eastspring.com.tw 或於本公司營業處所: 台北市松智路 1 號 4 樓,電話:(02)8758-6699 索取 / 查閱。瀚亞投信獨立經營管理。