美國銀行表示,如果歷史走勢可供借鑑,美國股市的風向即將轉變。

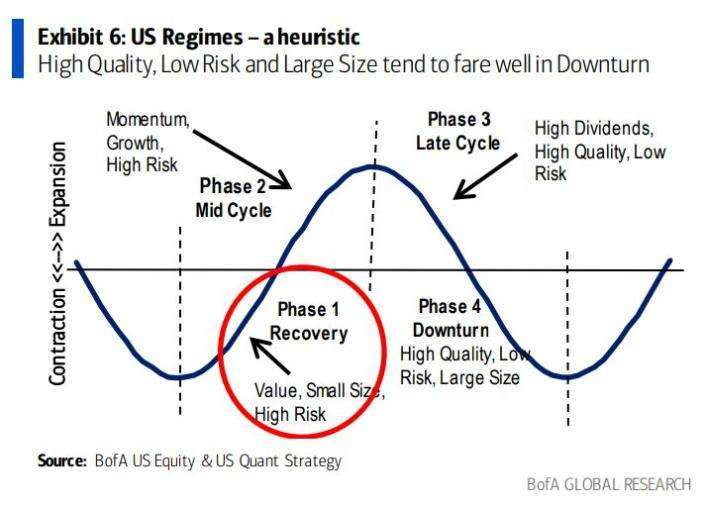

以 Savita Subramanian 為首的美國銀行策略師表示,隨著股市處於商業周期的「復甦」階段,今年以來表現落後的股票,包括價值股和小型股有望跑贏大盤,取代 2023 年主導美股強勢反彈的成長股和大型股。

Savita Subramanian 在最新報告中指出,從周期的角度來看,過去幾年的情況並不明確,但根據美銀的 Regime 量化模型,仍可發現其相關性。今年 1 月至 6 月是一個低迷階段,投資者紛紛湧向安全的成長股和優質股票。

美銀的 Regime 量化模型追蹤的輸入項包括通膨、國內生產總值 (GDP) 預測、十年期美債殖利率和各種製造業數據。

美銀指出,從歷史上看,周期的這一階段有利於金融、工業和原材料類股,而公用事業、醫療保健和必需品類股往往表現不佳。

今年以來美股的漲勢在 8 月份陷入停滯,原因是經濟走強,打擊了投資者對聯準會升息已近尾聲的樂觀情緒。美股 9 月份仍表現不佳,但標普 500 指數今年迄今仍上漲了 16% 以上。

美銀的觀點與摩根士丹利形成鮮明對比。摩根士丹利首席美股策略師 Michael Wilson 周一再次警告,投資者應關注防禦型股票、工業和能源股的「後周期投資組合」。Wilson 正確預測了 2022 年股市暴跌,但他的悲觀觀點今年迄今未能實現。

華爾街一直在討論今年美股反彈的持久性。Oppenheimer 首席投資策略師 John Stoltzfus 和德意志銀行策略師 Binky Chadha 等人均認為,近期美股的回調是是市場周期的正常組成部分。但 Michael Wilson 認為,近期美股的走勢表明,市場正在趕上疲弱的宏觀經濟基本面。