摩根大通分析師 Marko Kolanovic 表示,當代美國經濟出現 2008 年的陰影,建議投資人避開美債和美股,緊抱現金最安全。

他在最新研究報告中警告,由於利率和債券殖利率攀升,美國經濟看起來將陷入經濟衰退,無論是美股還是美債都不安全,最好把錢放在可以享有相對無風險、有 5% 以上報酬率的現金。他 2015 年曾因一系列市場預言贏得「甘道夫」的綽號。

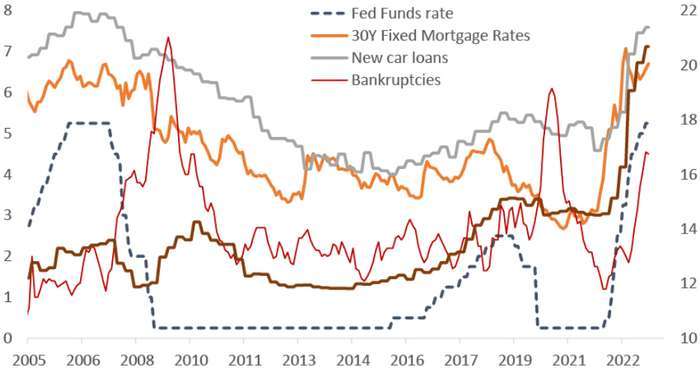

Kolanovic 表示,他看到美國經濟出現 2008 年的陰影,包括企業破產、消費者貸款違約情況增加,這和民眾能靠 Covid-19 疫情補貼抵禦升息衝擊的現金緩衝逐漸減少有關。

美國經濟目前為止大致靠貨幣政策的「滯後」(lag) 效應而躲過衰退,但 Kolanovic 更關注借貸成本上揚,因為自 Fed 開始升息以來,借貸成本上漲的幅度,遠超過金融海嘯期間的升速。

股市和債市不只面臨利率上升的問題,Kolanovic 認為,美國財政支出預料放緩,可能加劇美國經濟面臨的問題,而美國和中國、俄羅斯等國家間的地緣政治風險若升高,也會在金融市場引爆新的動盪。

因此他認為,美股此刻面臨的逆風和今年稍早相比只增無減,因此即使標普 500 和那斯達克綜合指數今年來保持上漲,且美國經濟也意外躲過衰退,他仍維持悲觀看法。

他指出,雖然美國經濟現況和金融海嘯前幾年不能完全類比,但是有相互呼應之處,例如利率上升可能讓過度舉債的消費者和企業嘗到苦頭。

他說:「現在的利率變化幅度,是 2002 年到 2008 年升幅的五倍大。當然,2008 年到來以前,消費者資產負債表,以及房市和金融產業的槓桿都高得多,但投資人應該特別當心利率震撼在不同市場和經濟不同面向擴散開來。」

Kolanovic 也對今年席捲市場的人工智慧 (AI) 表示懷疑,「AI 能否改變經濟、抵銷通膨和利率的負面影響?我們認為不行。AI 可以在像今年夏天的投機環境中提振股市,某些高估值股票帶來的財富效應,也能透過消費者信心挹注到經濟中,但到頭來很快就會消失無蹤。」