由於能源價格下滑,美國 10 月通膨超預期降溫,市場對此歡欣鼓舞,認為這是聯準會 (Fed) 結束升息的一個強烈跡象,不過也有分析師示警,認為市場上漲可能會破壞 Fed 放緩經濟成長和降低通膨的努力。

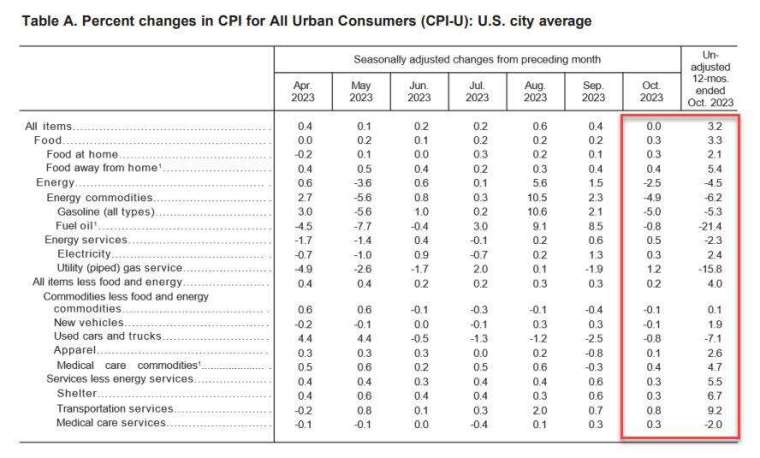

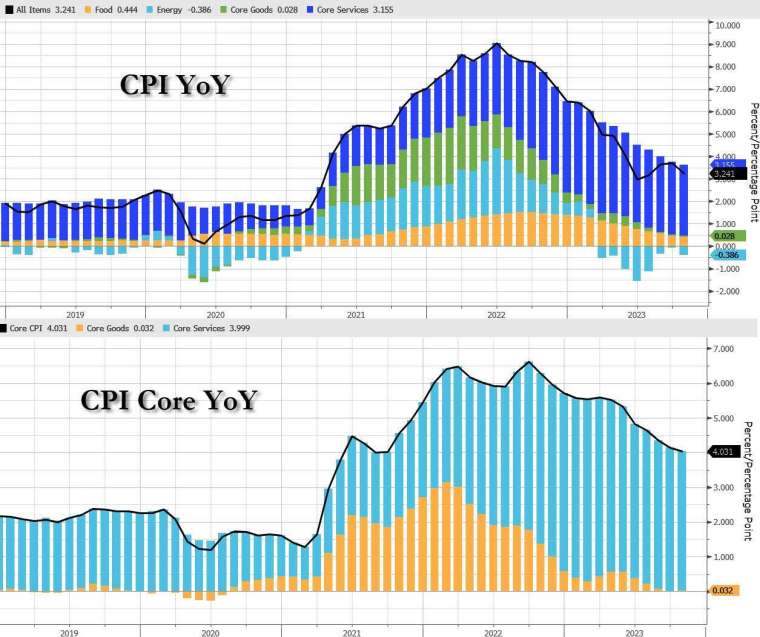

美國勞工統計局 (BLS) 周二 (14 日) 公布數據顯示, 10 月消費者物價指數 (CPI) 年增 3.2%,低於市場預期的 3.3%,遠低於前值的 3.7%;按月來看,10 月 CPI 成長 0%,低於市場預期的 0.1%,遠低前值的 0.4%。

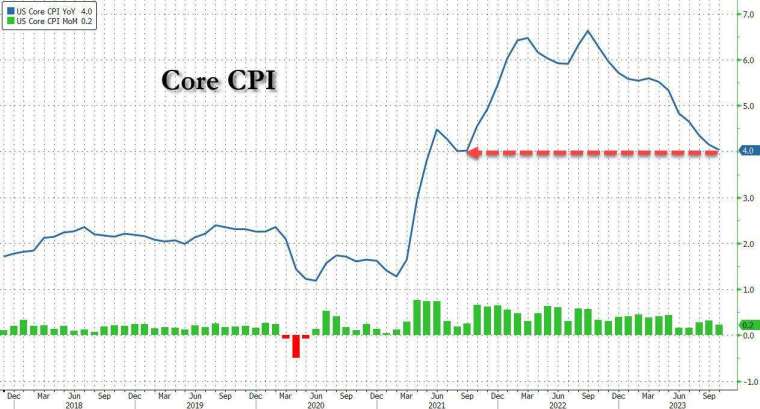

扣除食品和能源成本的 10 月核心 CPI 年增 4.0%,低於市場預期與前值的 4.1%,為 2021 年 9 月以來新低。;按月來看,10 月核心 CPI 成長 0.2%,低於市場預期與前值的 0.3%。

住房價格仍是核心通膨居高不下原因

根據 BLS 公布數據,住房指數在 10 月份繼續上升,抵消汽油指數的下降,導致經調整後核心通膨數據降幅緩慢。10 月能源指數下跌 2.5%,因汽油指數 5.0% 的跌幅抵消其他能源項目指數的漲幅。另外 10 月食品指數繼 9 月上升 0.2% 後,再成長至 0.3%。當月家庭食品指數上升 0.3%,而外出食品指數上升 0.4%。

如上所述,核心 CPI 指數在 9 月成長 0.3% 後,10 月增速放緩至 0.2%,主要受租金、業主等效租金、車輛保險、醫療、娛樂和個人護理等因素推動。離家住宿、二手汽車和卡車、通訊、機票價格指數在 10 月有所下降。

再看看對 CPI 年增幅的貢獻,核心商品通膨幾乎消失了 (能源幫助拉低 10 月份的整體 CPI 增速),連續第五個月下滑,唯一的頑強的通膨深深根植於服務業 (主要是住房)。

另外,扣除通膨因素後,美國工人薪資在 10 月份出現 3 個月來的首次成長,就業市場的走向將是決定美國民眾支出能維持多久的關鍵。支出雖然讓通膨居高不下,但也推了整體經濟成長。10 月份失業率升至 2022 年初以來的最高水準,而消費者信心指標也在惡化。

Fed 傳聲筒:下月利率按兵不動 明年 7 月可能結束升息周期

有分析師指出,市場沒有料到 CPI 會超預期降溫,這對 Fed 來說是個好消息,核心 CPI 降溫可能會在一定程度上減輕 Fed 的壓力,數據正指向正確的道路,Fed 或許已經完成了升息。不過也有分析師警告,認為市場上漲會破壞 Fed 放緩經濟成長和降低通膨的努力。

有「Fed 傳聲筒」之稱的《華爾街日報》(WSJ) 財經記者 Nick Timiraos 撰文表示,這份通膨報告強烈表明,Fed 在 7 月份完成這輪歷史性的升息,並可能在 12 月 12 日至 13 日的下次會議上保持利率不變。

美國關門危機再現

另一方面,如果美國國會議員未能在本周末之前避免政府關門,此次公布的通膨報告可能是一段時間內私人經濟學家和決策者能看到的最後一份通膨報告。在政府關門的情況下,美國勞工統計局以及經濟分析局 (BEA) 和人口普查局 (Census Bureau) 等其他機構將停止公布數據。

在 Fed 官員在評估是否需要進一步升息時格外謹慎之際,政府關門的威脅再次出現,而且正籠罩著美國的經濟軌跡。此前不到兩個月前,美國躲過了另一次政府關門危機。

專家看法

彭博經濟學家 Anna Wong 和 Stuart Paul 認為,10 月份出乎意料的核心 CPI 數據放緩將強化 Fed 的信心,即利率已在足夠限制性區間。不過核心 CPI 還需要在未來幾個月保持這一趨勢,聯邦公開市場委員會 (FOMC) 才可能明確宣布升息周期結束。

嘉信理財英國公司分析師 Richard Flynn 認為,CPI 數據使得軟著陸的可能性越來越大,Fed 正在緩慢接近 2% 的通膨目標。他指出,通膨率的下降表明,最近的貨幣政策正在發揮作用。這一好消息加大了央行官員在本輪周期中不會進一步升息的可能性。

Sit Fixed Income Advisors 分析師 Bryce Doty 認為,美債殖利率大幅下降,因為最後一批不相信 Fed 已經結束升息的投資者可能「認輸了」。他指出 Fed 的下一步行動更有可能是明年夏季降息,而不是再次升息。

高盛資產管理公司 (Goldman Sachs Asset Management) 分析師 Lindsay Rosner 指出,最新 CPI 報告應該會鞏固 Fed 將在 12 月維持利率不變的押注。