美國總統拜登(Joe Biden)在上周的電視辯論中表現不佳,使他的競選連任前景岌岌可危,投資人或許會想知道,如果民主黨更換候選人,股市將如何反應。

據《MarketWatch》,首先可觀察市場對拜登與共和黨勁敵川普(Donald Trump)競選動向的反應。LPL Financial 的技術策略師 Adam Turnquist 表示,「市場走勢與川普勝選的機率一致。」他在三月首次指出兩者關係的變化,當時市場和川普勝選的前景開始同步。

但他提醒,這並不意味著市場參與者必然支持川普的政策,「我不認為你可以說,市場是因為川普勝選機率上升而上漲,但我們都知道市場不喜歡不確定性。」因此當川普看起來更有把握勝選時,市場因為確定性而感到安心。

Turnquist 指出,今年早些時候,當拜登被認為更有可能獲勝時,市場也顯示與總統連任機會的正相關性。

換句話說,市場似乎對任何一位候選人明確勝利的前景反應積極。而民主黨陣營的混亂可能進一步增強川普勝選或共和黨全面獲勝的確定性。

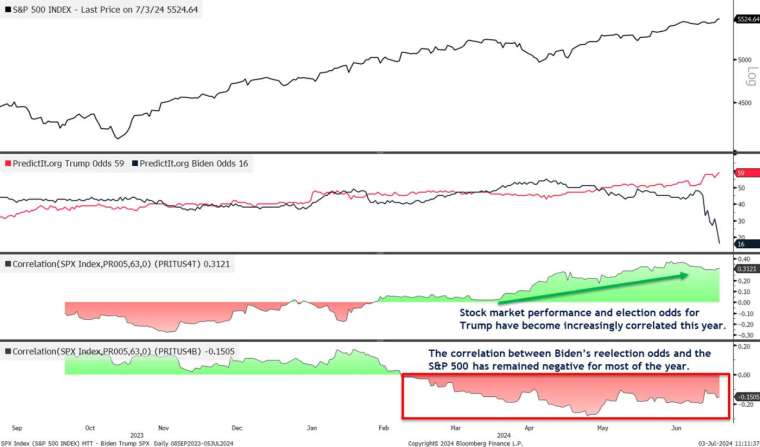

他提供以下圖表,顯示根據 PredictIt 的市場預測,川普前景與標普 500 指數之間的三個月相關性,目前位在 0.31。

這並不是特別高:1.0 的相關性意味著川普的勝選機率與市場同步移動,而 - 1.0 相關性則意味著完全反向移動。

但這種相關性比其它因素更有力。例如,10 年期公債殖利率和標普 500 指數的相關性大約為零,意味著它們目前對彼此影響很小。

Renaissance Macro Research 創辦人 Jeff deGraaf 上周指出,拜登的民調(依據 RealClearPolitics 民調平均值)與標普 500 指數的表現之間的負相關性,雖然在統計上不顯著,但好過其它因素,包括油價、公債殖利率、聯準會政策、公司債利差、PMI 指數、通膨數據和 GDP,更能解釋股市今年的表現(見下圖)。

部分投資人和策略師認為,川普勝選的前景確實對市場有利。因可能延續 2017 年的減稅政策及進一步鬆綁監管。

摩根士丹利(Morgan Stanley)的股票策略團隊在周一的報告中指出,在首場辯論之後,客戶對那些在 2016 年川普當選後受益的小型股和週期性股票表現出興趣。

但他們警告,投資人應該注意現在與當時的重要區別。「首先,我們認為數據表明當前週期更為成熟,這支持了對優質和大型股的偏好。此外,2016 年市場歡迎的是一個再通膨 / 偏財政的政策,當時經濟正在從 2015 年的製造 / 商品衰退中復甦,而通膨對消費者的壓力並不大。」

確實,雖然拜登和川普都不太可能大幅削減財政赤字,但上周辯論後,對減稅和其它措施延續的預期,被認為是公債殖利率大幅上升的原因之一。

Turnquist 表示,投資人需要留意的一項重點是,選舉年通常隨著 11 月臨近而波動性增加。

另一項需要關注的重點是,股市在 11 月 5 日選舉日前三個月的表現。在過去的 100 年裡,市場在這段時間的表現測中了 24 次選舉結果中的 20 次,Turnquist 指出,當市場上漲時,現任總統往往會連任,而當市場下跌時,通常會失敗。