國際股債雙殺有望 5 月終結、台股內資持續想護盤,應該提防甚至鎖定對作。

「股債雙殺」資金架構轉變?

公債殖利率是資產定價之錨,目前公債殖利率的飆升,已經伴隨快要 FOMC 宣布縮表規模,來到一個重要轉捩點。1~4 月的股債雙殺,隨著公債實質收益率可能轉正(如下圖),預測 5 月就有蠻大的機率恢復到股債反向,也意味者相對溫和震盪的市場,這也代表投資市場的民眾 5 月將真正的意識到縮表的影響性,但華爾街所關切的真正核心利空也將從「FED 決策」,轉向為「跑模型預測經濟衰退的可能性」,華爾街從去年 Q1 預測升息等等,一路投行買方研究團隊都是領先投資市場 2~3 個季度。

詳細的時間點,如何判斷?

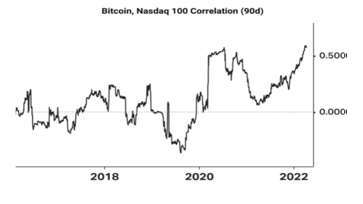

下圖是比特幣與 Nasdaq 100,90 天的相關性走勢,一路攀高。光是程式單的連動與 seeking alpha,就會對於風險資產市場,產生突發連環急跌崩潰機率加深,所以直到最後一波殺低、相關性反轉降低為止,市場才可謂真正的接受縮表的事實,屆時才是真正的「已反應」,實質的將風險性資產的風險回歸常軌,而不是過度投機。目前來看都還是一條緊繃的弦,股債雙殺告一段落雖可預期,但目前仍言之過早,並未出現跡象。

投信助漲也能助跌,不要跟著 ETF、存股族失心瘋

筆者完全不認同市場上一路從開市以來緊跟著投信屁股,買賣的用意是什麼?事實上「投信助漲也能助跌」舉例來說:在 3/7 OTC 正式跌破年線後,投信之中的主動基金,就已經承受不起虧損,開始了停損之路,當然很多空方勢力包含筆者「鎖定投信開始轉賣,必要趁人之危順勢放空」,許多主動基金炒作的不合理高估值成長股 (中小電子股),投信簡直像是倒垃圾,根本沒有理智的連續賣超、一路破線多殺多。

現在的上市投信買盤,基本上從 3 月中之後,絕大多數都僅剩被動型 ETF 的資金,尤其每個月大量的定期定額,投信賠的也不是他們的錢,就是拿錢辦事,買買買。 買超的標的當然是大型股,尤其是炒作升息題材的金融股。

目前的金融股有各自的問題,資金能靈活運用,有發展潛力的諸如 2881 富邦金、2882 國泰金、2883 開發金等壽險為主金控,去年大賺,今年股債雙殺、俄債損失、基本上 EPS 衰退;銀行為主金控,會有升息受惠微幅成長,但股價已經完全嚴重超漲;而多數中小銀行股又沒有長期競爭力,只能賺這波升息時機財(升息循環可能維持不到年底)。

結論:台股要止跌,最好看到投信 ETF(散戶)、存股族的多殺多,破線停損轉賣,尤其超漲的金融股,就有機會出現最後一波主跌段。搭配 5 月開始國際行情股債終止雙殺,可能性漸增,今年來第一次的築底、波段買點就有機會出現,當然如果月初快到了,如果存股、定期定額 ETF 不退死命撐,台股要止跌就會更加磨人、需要等更久

(撰文者:永誠資產管理處研究員 范振峰)

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」,20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞。從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑。

>>> 立即加入

>>> 閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。