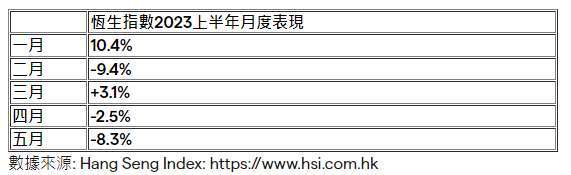

恆生指數在 2023 年的上半年的表現用動蕩來形容應該不為過,既有超過 10% 的一月也有跌幅超過 8% 的二月和五月。進入六月後,恆生依舊不改 “狂野” 本色,從年內最低位置直接狂飆將近 10%。那麼恆生在 2023 年的下半年是否會延續上半年的劇烈波動走勢呢?有什麼主要的風險和機遇?

恆生上半年回顧

恆生指數在 2023 年強勢開局,延續了去年 11 月開始的強勁上漲之勢,全月收漲 10.4%,三個月累計增長將近 50%。遺憾的是,今年首月也成為了恆生指數上半年的最好成績。自此,恆生進入了過山車式的強度震蕩中。進入二月,恆生指數風雲突變,在春節假期結束後的首個交易日開始重挫,兩週連跌超過 7%,全月收跌 9.4%,為今年目前為止表現最差的一個月。

三月份,由於中國公佈的 2023 年經濟成長目標不如預期,加之美國銀行業的倒閉風暴,恆生在月初受到重壓今年首次跌破 19000 點。不過到了月末,由於科技業的利好消息以及美國銀行業危機的暫時解除而短暫提振收漲。

進入四月份,投資者對於中國經濟復蘇態勢的隱憂浮上臺面,在一些列不及預期的經濟數據的輪番挑戰之下,恆生從四月中旬開始就一路走低。

五月底,恆生在觸及到技術性熊市區域之後突然迎來久違的陽光。盡管中國的經濟指標在五月份差強人意,但對於中國政府可能出手刺激經濟的期望也越加升溫。因此,恆生在六月一日達到年內最低點 18019 之後,一路狂飆,兩週內再次試探 20000 點關鍵位置。

從板塊來看,截止 5 月 31 日,醫療板塊和地產板塊墊底。一方面是疫情趨緩後,醫療板塊的降溫。而房地產行業的糟糕表現則表明中國的後疫情解封並未從根本上成就地產業的復蘇。此外,消費股也處於表現不佳的板塊表明香港和中國經濟的內需依然動力不足。而通訊及能源股則是今年表現最為優異的板塊。

恆生指數下半年展望:機遇和風險

經歷了顛簸的上半年,恆生指數有望在下半年迎來兩大重要利好。

首先是中國的經濟政策。中國經濟 2023 年的成長目標是 5%, 第一季度的 GDP 增長是 4.5%, 第二季度目前已經公佈的數據普遍並不理想。不管是從零售銷售,工業生產還是投資方面都不如預期。也就是說,中國要達到 5% 的 2023 年年度經濟目標必須在下半年加把勁。從這個角度來說,備受期待的中國經濟刺激政策確實有其迅速推動的內在因素,也有望成為下半年市場的一個重要支撐,比如六月份已經開始宣佈的降息政策有可能是一個早期的信號。

此外,全球的通脹危機也漸入尾聲。雖然美聯儲表示升息之路還未完結,但明顯也已經進入最後篇章,下半年很可能就要開始轉換主題。換句話說,從去年起一直打壓投資者信心的貨幣緊縮政策在下半年可能會開始逐步放鬆,即便未實質性進入降息循環,但央行也有可能開始釋放寬鬆信號。

與此同時,也不得不意識到中國的經濟形勢並不容樂觀。從上半年公佈的一系列數據來看,中國經濟目前面臨幾大根本性的問題,而這些問題都非一朝一夕能夠得以修補。比如,內需不足。中國國內消費需求在放鬆疫情限制短短三個月後就開始迅速冷卻表明疫情對消費者信心造成了根本性的衝擊難以復原,而這個問題又伴隨著更深遠的人口增長下滑,青年失業率暴漲而雪上加霜。未來幾個月,中國的經濟刺激政策是否有效,能否從根本上提振經濟都有待觀察。

恆生指數技術分析

從恆生的周線來看,恆生指數進入下半年面臨兩種可能性。一是以年初開啓的下行趨勢線作爲支撐,延續五月底以來的上行趨勢,先站上 20 天均線後穩固 20000 點。這個情況中期面臨的最大挑戰將是來自 21000 附近,可以看到從二月以來,恆生指數已經多次衝擊這個位置失敗。如果恆生能夠延續漲勢,這個位置會是 2023 年下半年的重點觀察位置。

另外一種可能性是,恆生指數從六月的高點轉頭向下,重新形成新的下行趨勢綫(圖中虛線位置)。這種情況的首個支撐需要關註五十天均線,如果繼續跌破就不能排除恆生回撤到五月低點的可能性。

>>> 瞭解更多 IG 文章

本信息由 IG 提供,IG 為 IG International Ltd 的商業名稱。除網站下方的聲明外,本網頁所含信息不包含 IG(下稱:我公司)成交價格記錄,或我公司對任何金融產品的交易要約或詢價。依據本網頁所發布的信息以及所表達的意見行事所造成的一切後果,我公司不予承擔任何責任。我公司對所發布信息的准確性及完整性不作任何明確或隱含的保證。任何人依賴本網頁的任何信息、觀點以及數據行事須自行承擔全部風險。本網頁相關研究報告中所含信息沒有考慮到特定投資目的、財政狀況或任何閱讀人士的特殊需求。本網頁信息的發布沒有嚴格遵守與促進投資研究報告獨立性相關的法律法規要求,因此應僅被視為市場營銷交流行為。盡管我公司自身交易不會因提供投資意見而受到明確限制,但我公司無意利用相關信息較客戶的時間優先性而尋求利益。點擊此鏈接《非獨立研究報告免責聲明》,閱讀全文。